作为一家专业的期货配资公司,我们提供以下服务:

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:紫金天风期货研究所

核心观点:中性偏空 乌克兰农业部称,截至7月31日,2024/25年度乌克兰谷物出口量为344万吨,大幅高于去年同期的216万吨。其中玉米出口量151.1万吨。上周巴西玉米主产区气温距平值偏低,中部地区降水与往年相差不大,南部地区降水偏少。本周预计巴西玉米主产区气温依旧偏高,巴西南里奥格兰德州降水偏多,巴西中部玉米主产州马托格罗索州、帕拉纳州降水与往年相差不大。巴西23/24年度一茬玉米收获率99.0%,二茬玉米收获率86.0%。美国农业部发布的作物进展报告显示,截至8月2日,美国玉米优良率为68%,上周为67%,去年同期为55%。

上周,全国玉米市场偏弱运行。东北产区多高温降雨天气,粮食存储不易,且部分贸易商仓储成本较高,为降低亏损加快出货,降价出售。华北贸易商出货意愿尚可,深加工企业门前到货量整体能够满足企业生产需求。企业按需采购为主,控制采购节奏,有意调减原料库存水平。销区饲料企业目前采购心态谨慎,维持安全库存。

上周猪价震荡上行,市场情绪表现坚挺。供应端,肥猪价格高位,养殖户持续压栏增重,社会场少量供应大体重猪源为主。规模场看,养殖企业控重出猪节奏延续,部分受高温影响体重小幅调整,但整体变化有限;需求端,本周屠宰企业产品走货快慢不一,厂家开工有增有涨,整体较上周稍有回升。随着鲜冻价差逐渐扩大,冻品需求有所好转,屠宰企业积极出库。预计下周市场供需表现平稳,猪价或延续窄幅调整,小幅偏强运行。深加工方面,玉米淀粉加工利润依旧不佳,玉米淀粉企业开机率环比小幅上升,玉米消耗量环比下降。后续重点关注深加工企业利润变化情况及开机变化情况。

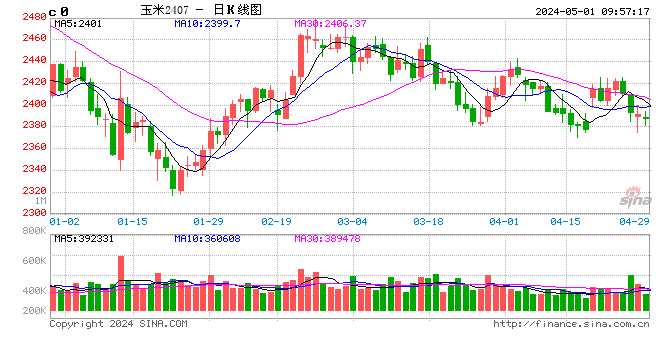

综合来看:上周玉米盘面再度下跌,最低触及2307元/吨。一方面,上周华北地区连续降雨,导致玉米储存受到考验,基层粮商选择积极出货;另一方面,市场情绪整体偏向悲观,下游需求不振,玉米边际需求增量不大;其次,上周外盘玉米大跌,进一步利空国内市场。综合来看上周利多不足,盘面再度大幅下跌,本周需重点关注华北地区玉米上量情况和国内外产区天气情况。综上,预计本周玉米2409合约或维持震荡偏弱走势,关注下方支撑情况和近期盘面的反弹力度。

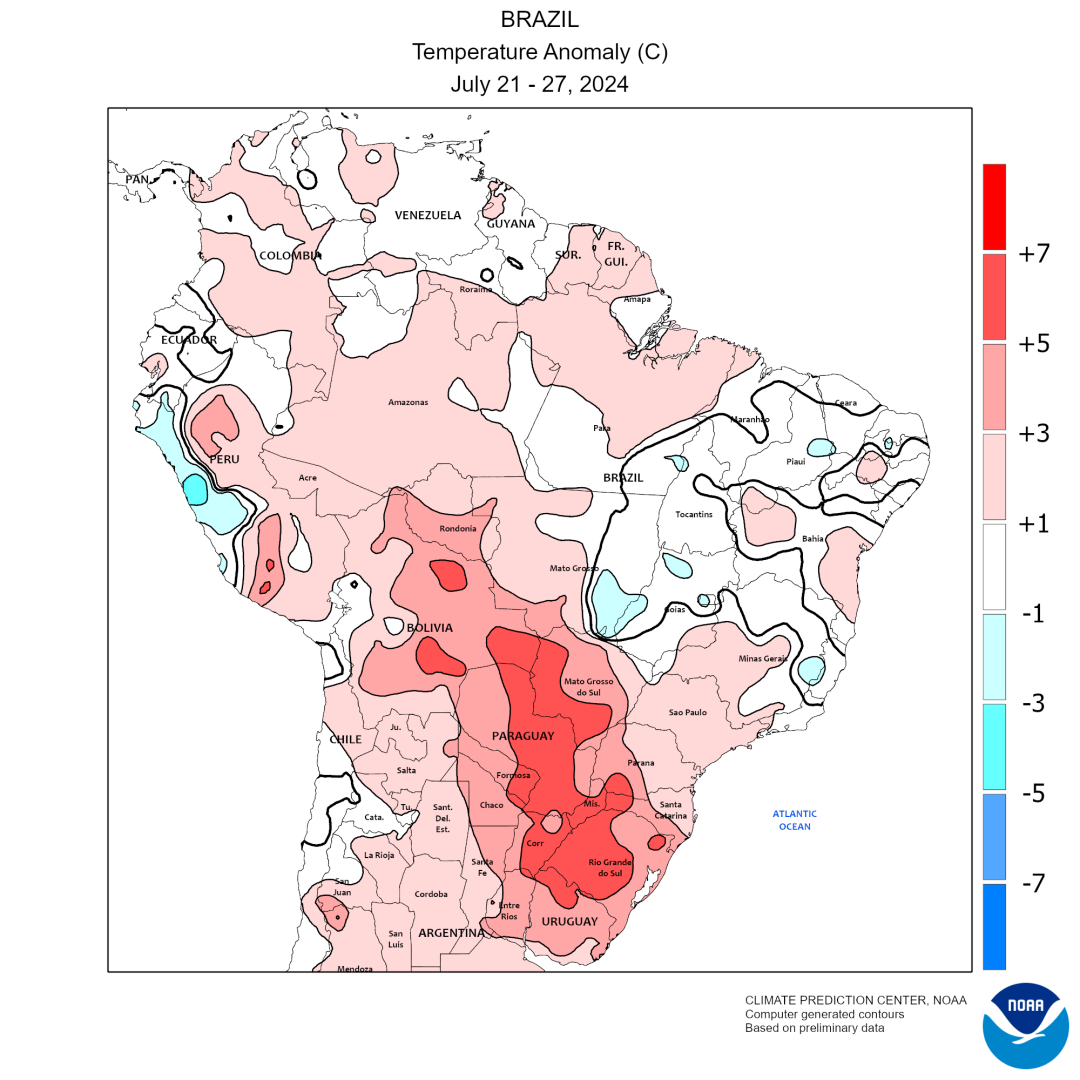

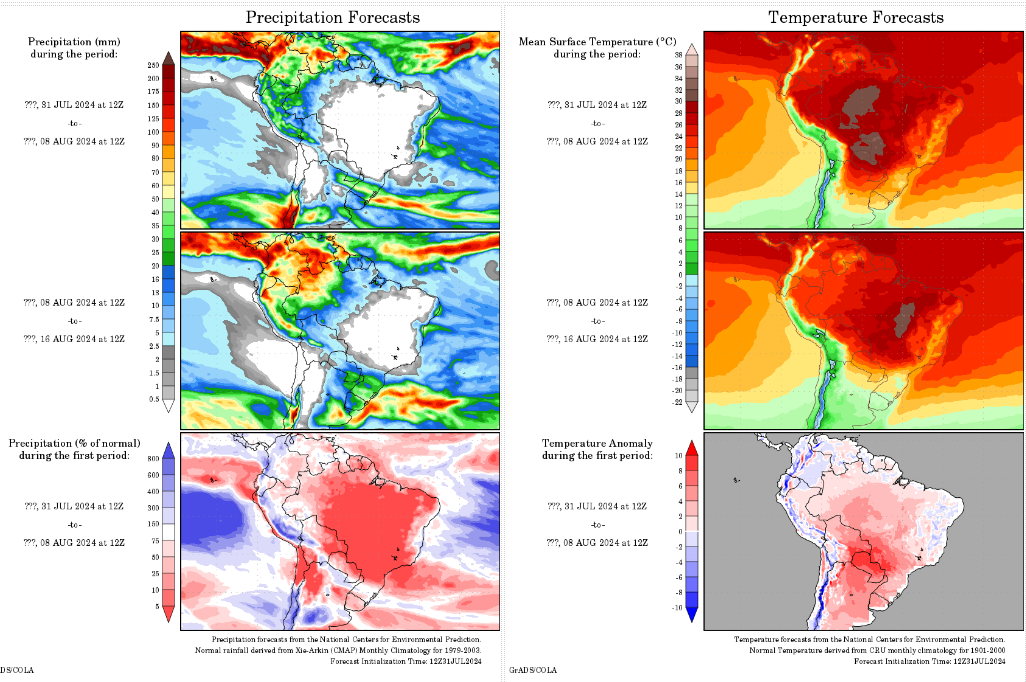

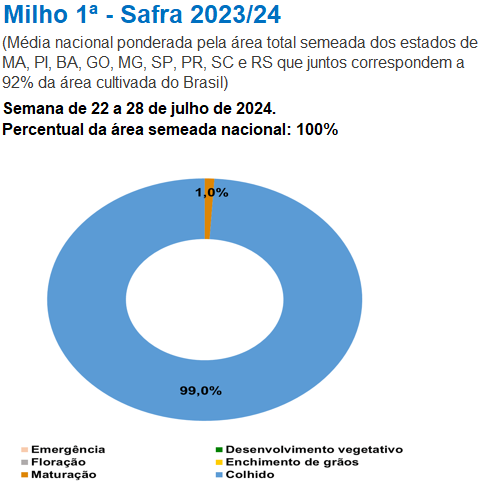

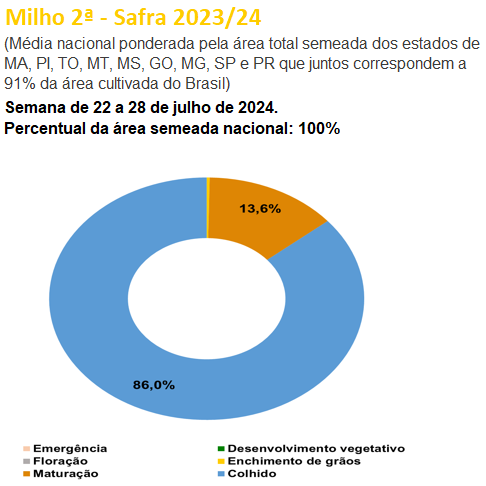

产地情况:中性 乌克兰农业部称,截至7月31日,2024/25年度乌克兰谷物出口量为344万吨,大幅高于去年同期的216万吨。其中玉米出口量151.1万吨。上周巴西玉米主产区气温距平值偏低,中部地区降水与往年相差不大,南部地区降水偏少。本周预计巴西玉米主产区气温依旧偏高,巴西南里奥格兰德州降水偏多,巴西中部玉米主产州马托格罗索州、帕拉纳州降水与往年相差不大。巴西23/24年度一茬玉米收获率99.0%,二茬玉米收获率86.0%。美国农业部发布的作物进展报告显示,截至8月2日,美国玉米优良率为68%,上周为67%,去年同期为55%。

国内供给:偏多 上周,全国玉米市场偏弱运行。东北产区多高温降雨天气,粮食存储不易,且部分贸易商仓储成本较高,为降低亏损加快出货,降价出售。华北贸易商出货意愿尚可,深加工企业门前到货量整体能够满足企业生产需求。企业按需采购为主,控制采购节奏,有意调减原料库存水平。销区饲料企业目前采购心态谨慎,维持安全库存。

饲用需求:偏空 上周猪价震荡上行,市场情绪表现坚挺。供应端,肥猪价格高位,养殖户持续压栏增重,社会场少量供应大体重猪源为主。规模场看,养殖企业控重出猪节奏延续,部分受高温影响体重小幅调整,但整体变化有限;需求端,本周屠宰企业产品走货快慢不一,厂家开工有增有涨,整体较上周稍有回升。随着鲜冻价差逐渐扩大,冻品需求有所好转,屠宰企业积极出库。预计下周市场供需表现平稳,猪价或延续窄幅调整,小幅偏强运行。

深加工需求:中性 深加工方面,玉米淀粉加工利润依旧不佳,玉米淀粉企业开机率环比小幅上升,玉米消耗量环比下降。后续重点关注深加工企业利润变化情况及开机变化情况。

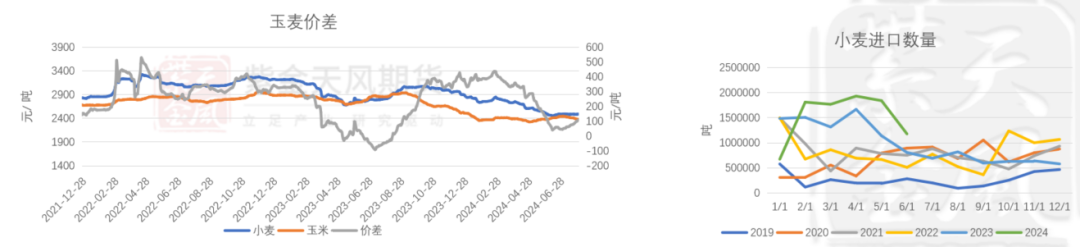

替代品情况:偏空 替代品方面,上周小麦价格环比上升,玉麦价差仍处于可替代区间,小麦仍有替代玉米的优势。

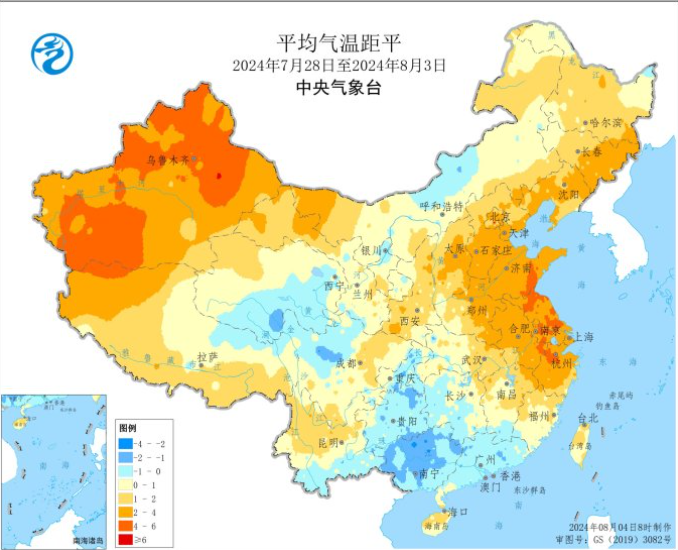

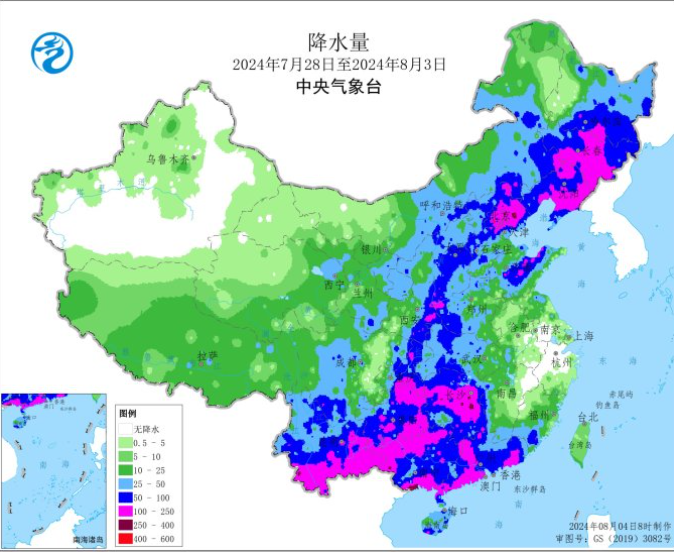

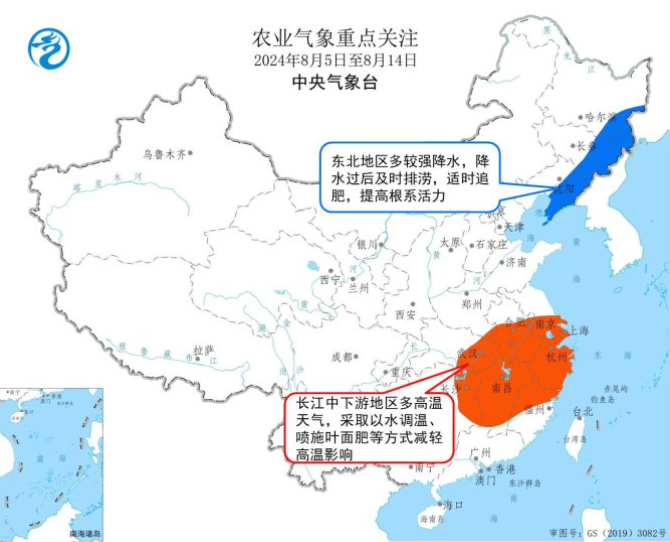

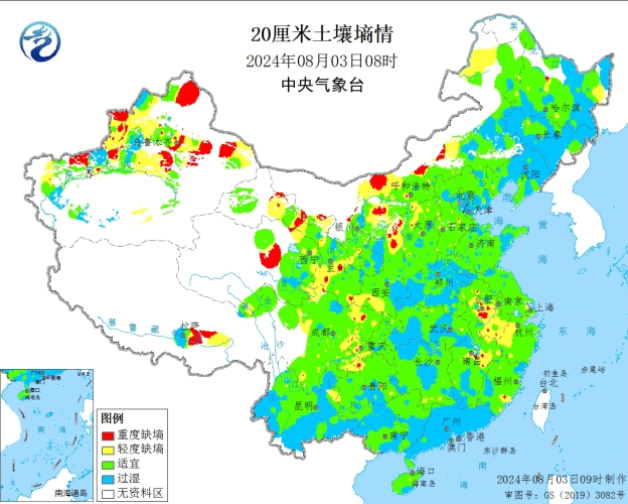

天气情况:中性 预计未来10天,东北地区、华北、黄淮等地降水量有40-80毫米、部分地区有100-150毫米,降水利于土壤增墒,对作物健壮生长有利;吉林东南部、辽宁东部等地降水与前期农田渍涝区域重叠,不利旱地作物根系生长,降水偏多易导致玉米病害,不利于玉米生长发育。

国外产地情况

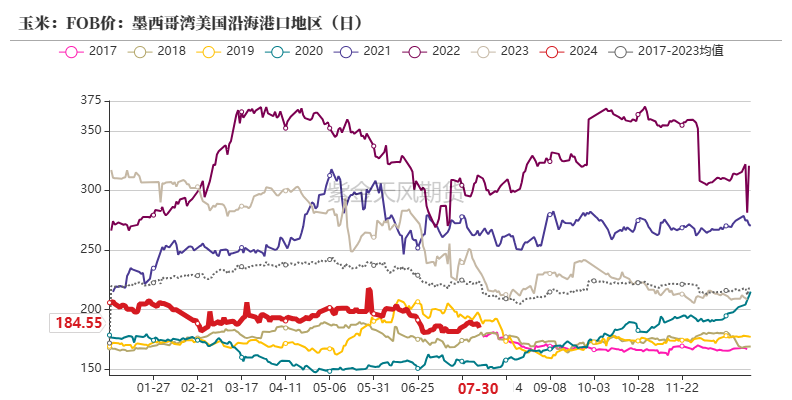

美国:美玉米出口情况

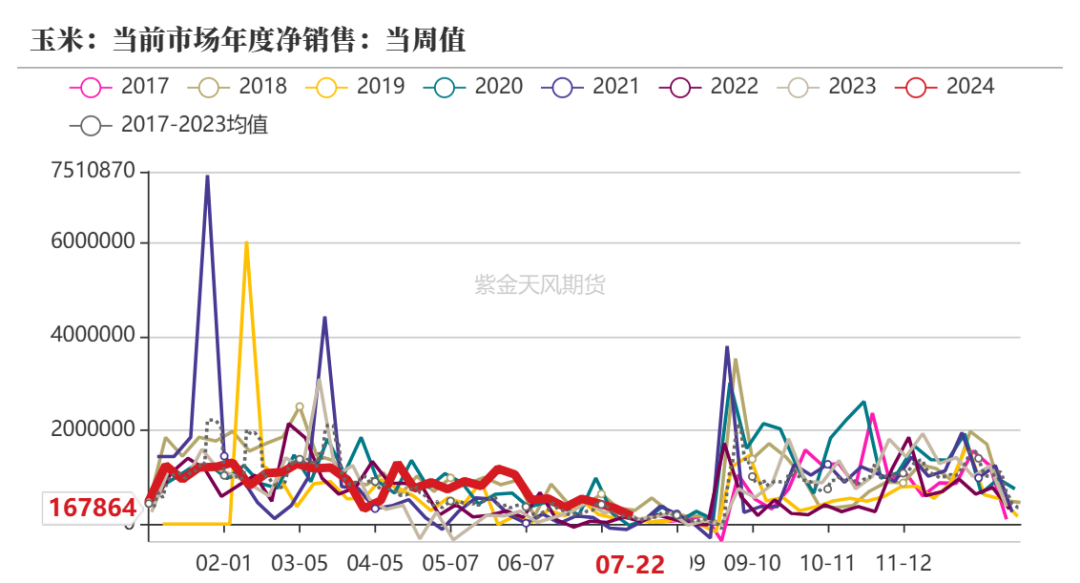

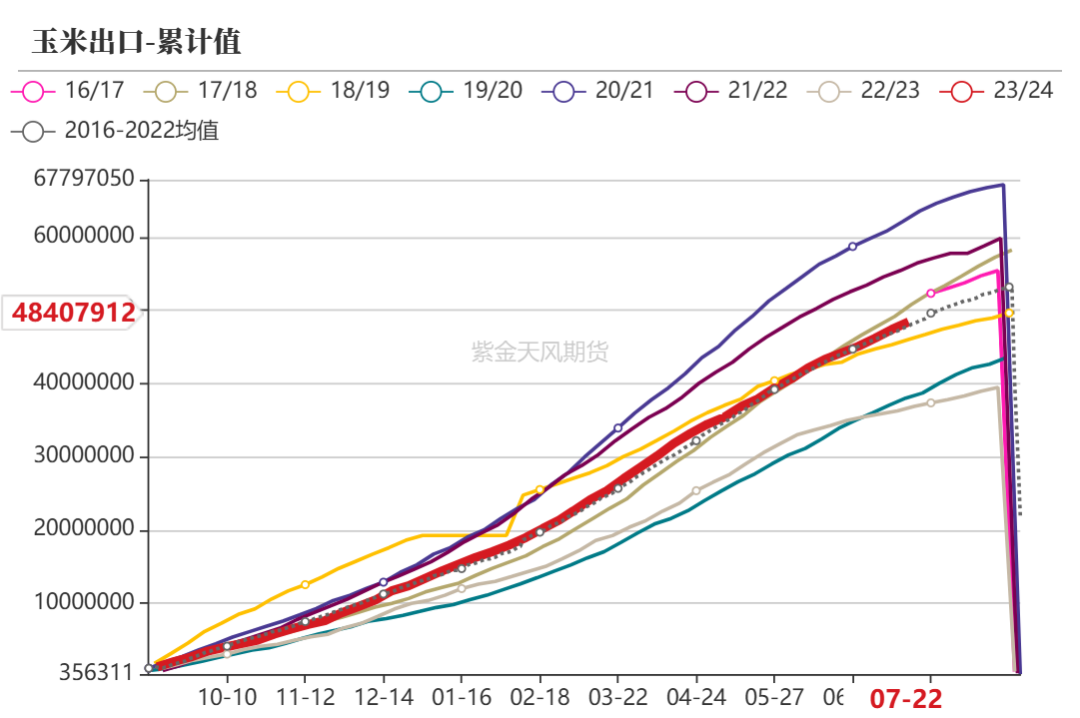

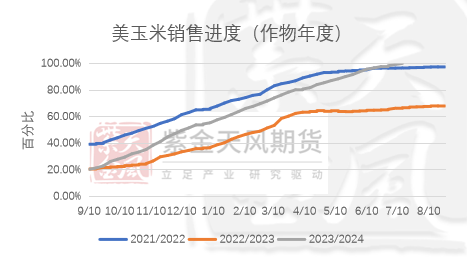

8月2日当周,美国2023/2024年度玉米出口净销售为16.8万吨,前一周为33.1万吨,环比下降49.24%;美玉米出口量总量4840.8万吨,未交割销售量680.3万吨。总体销售进度为100%,高于去年同期33.39个百分点,旧作销售基本结束。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

美国:美玉米出口我国情况

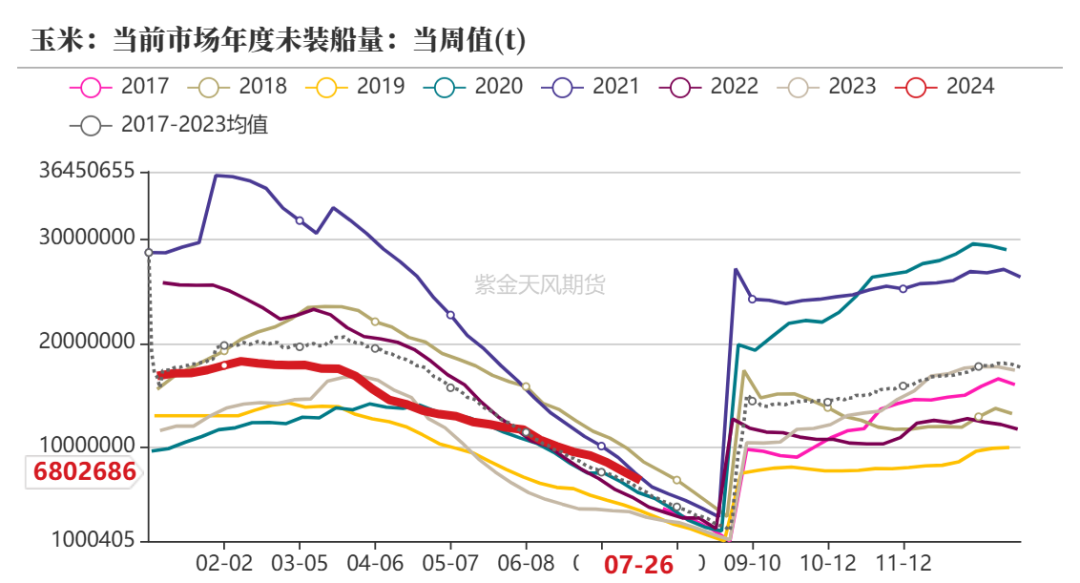

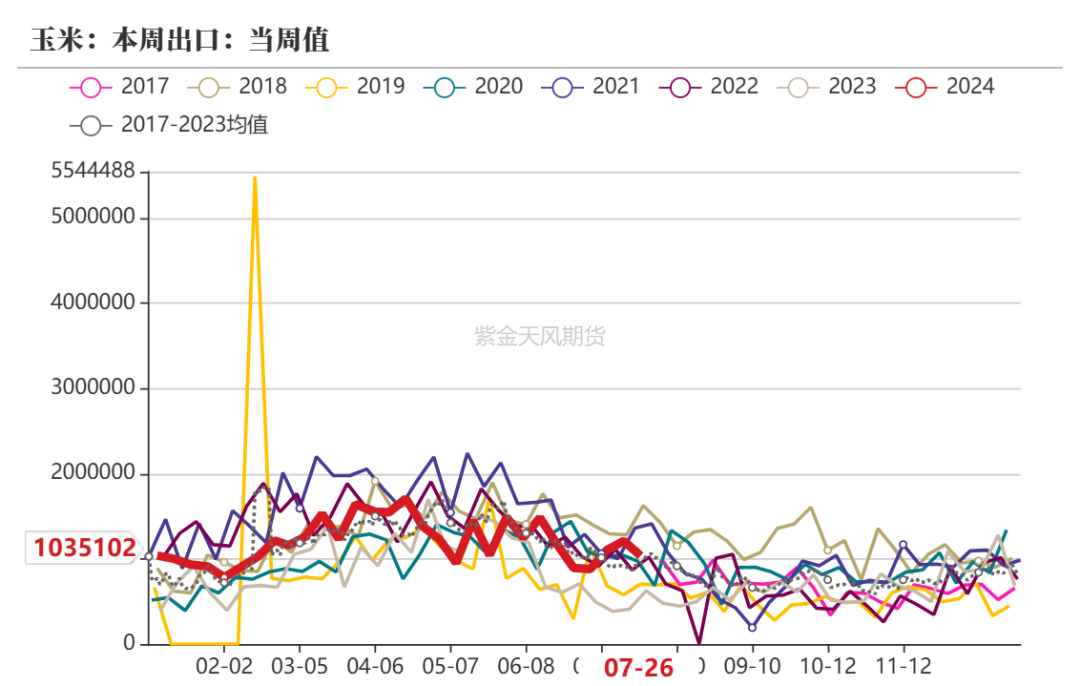

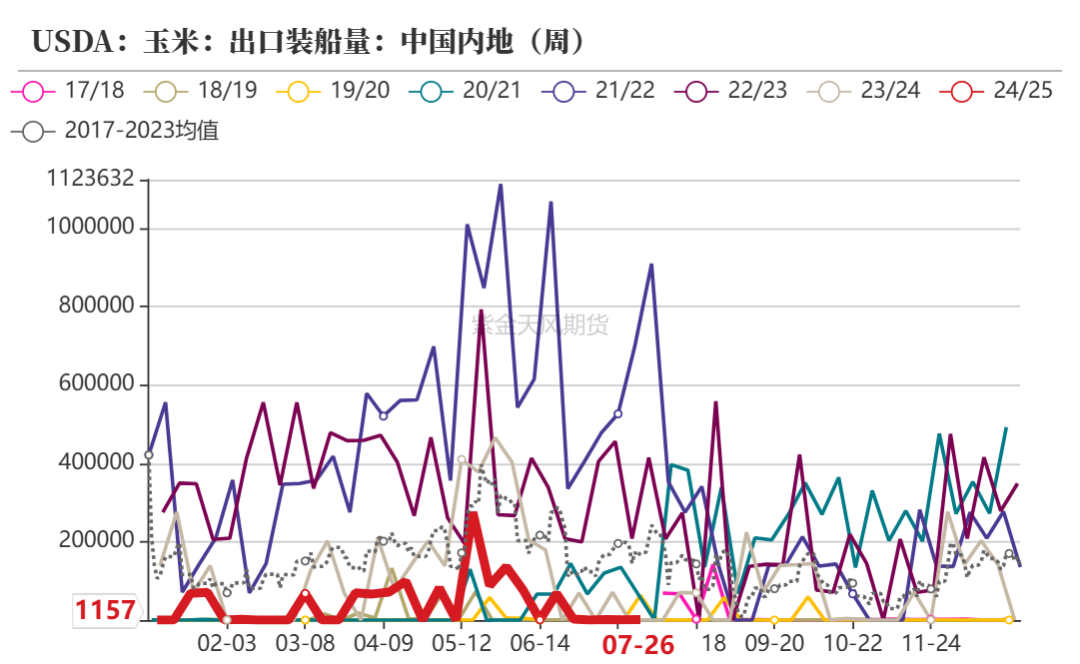

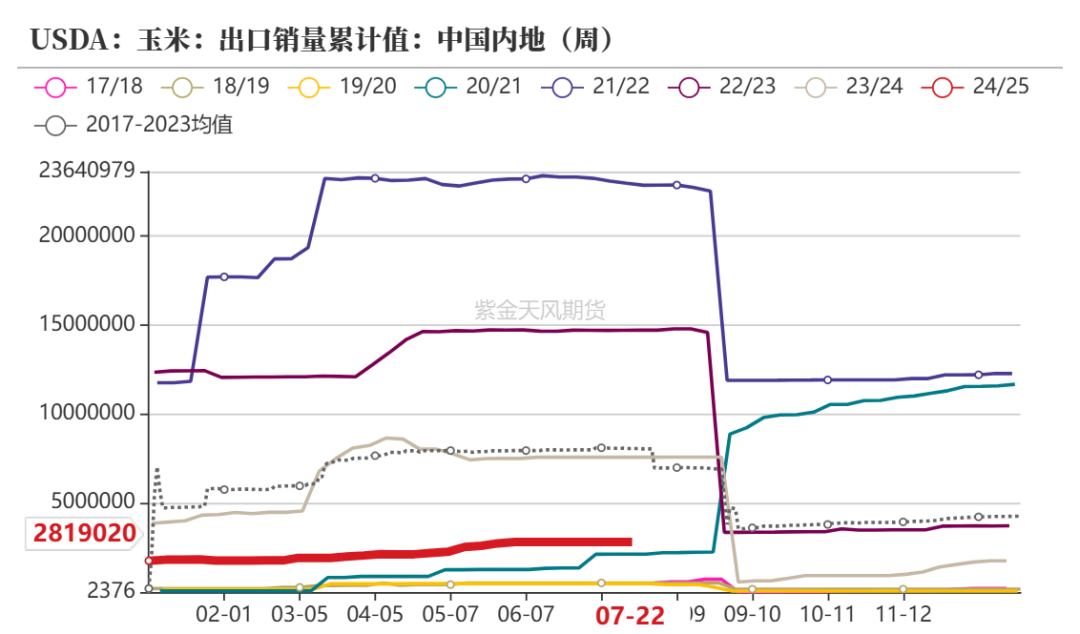

8月2日当周,美国2022/2023年度玉米出口装船103.5万吨,前一周为121万吨;美国对中国(大陆地区)装船玉米0.1万吨,上一周对中国装船为0.1万吨,环比持平,累计对中国销售量281.9万吨,总体处于历年出口低位。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

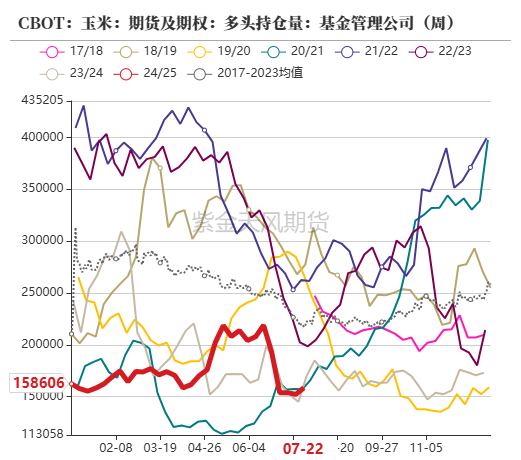

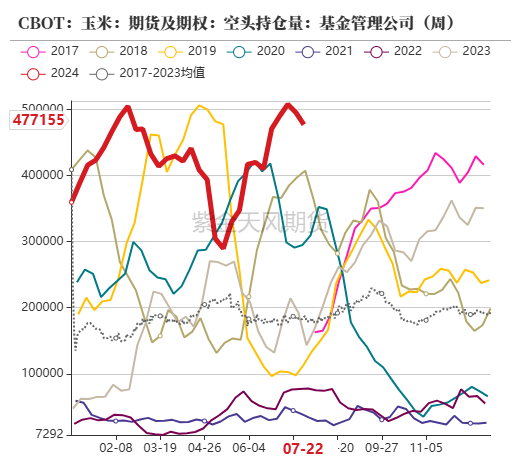

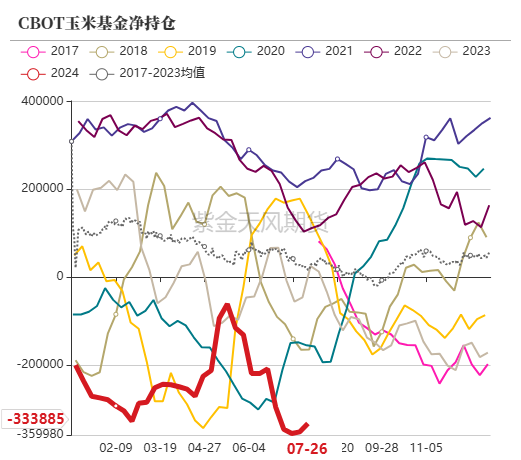

美国:美玉米基金净空持仓减少

截止8月2日当周,美玉米多头持仓15.86万手,环比上周增加0.64万手;空头持仓47.71万手,环比上周减少1.85万手。

截止8月2日当周,净空持仓为33.38万手,环比上周减少1.89万手,做多意愿有所上升。当周CBOT玉米主力合约价格最低价405.25美分/蒲式耳,最高价423.75美分/蒲式耳。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

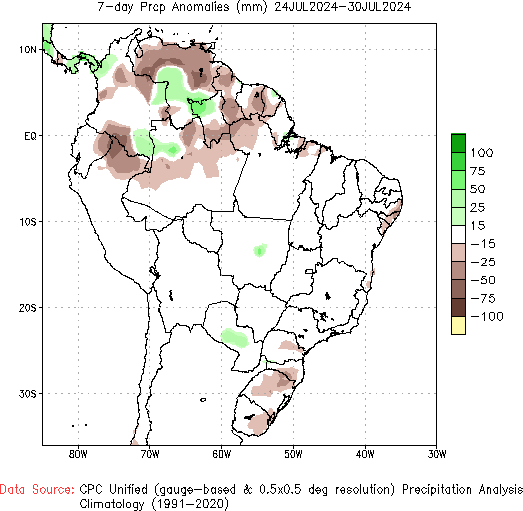

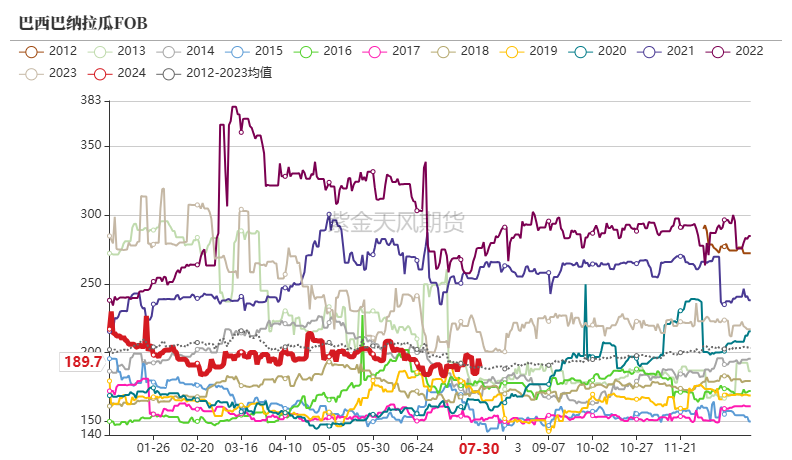

巴西:中部玉米主产区预计下周高温少雨

8月2日当周,巴西玉米主产区气温距平值偏高,中部地区降水与往年相差不大,南里奥格兰德州降水偏少;NOAA预计,巴西玉米主产州未来6-10日气温依旧偏高,巴西南里奥格兰德州降水偏多,巴西中部玉米主产州马托格罗索州、帕拉纳州降水与往年相差不大。

数据来源:NOAA、紫金天风期货研究所

数据来源:NOAA、紫金天风期货研究所

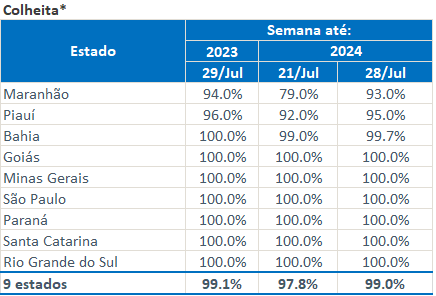

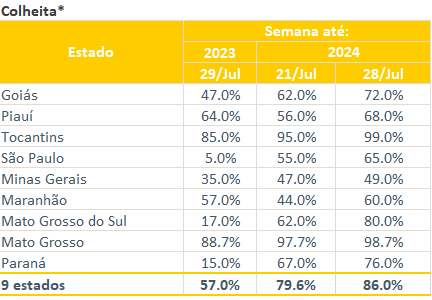

巴西:二茬玉米收获偏快

截至8月2日当周,2023-2024作物年度巴西一茬玉米平均收获进度为99.0%,同比偏慢;二茬玉米平均收获进度为86.0%,同比偏快。

按GO、PI、TO、SP、MG、MA、MS、MT和PR等州播种总面积加权的全国平均水平来看,巴西一茬玉米成熟部分占到了10.%,收获部分占到了99.0%。二茬玉米成熟部分占到了13.6%,收获部分占到了86.0%。

数据来源:CONAB、紫金天风期货研究所

数据来源:CONAB、紫金天风期货研究所

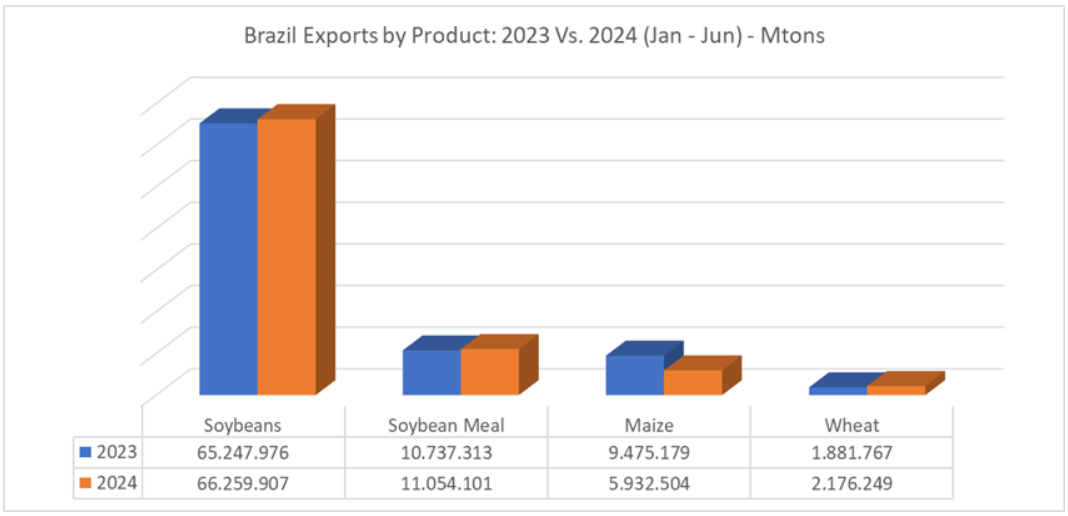

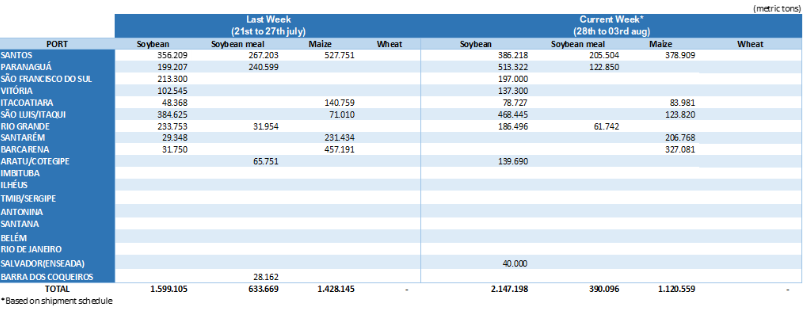

巴西:玉米周度出口环比下降

据巴西Anec最新预估,7月28日-8月3日期间,巴西玉米出口量为112.05万吨,上周为142.81万吨,环比减少30.76万吨。

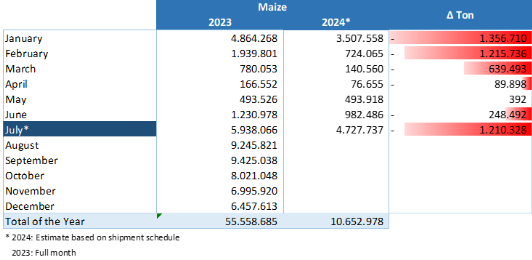

截止8月2日,据巴西Anec最新预估,巴西玉米出口预计在7月份达到472.77万吨,去年同月为593.80万吨,同比减少121.03万吨。

截止当周,巴西玉米2024年1-6月累计出口593.25万吨,相比去年1-6月出口947.51万吨,减少354.26万吨,降幅37.38%。

数据来源:ANEC、Cargonave、路透、紫金天风期货研究所

数据来源:ANEC、Cargonave、路透、紫金天风期货研究所

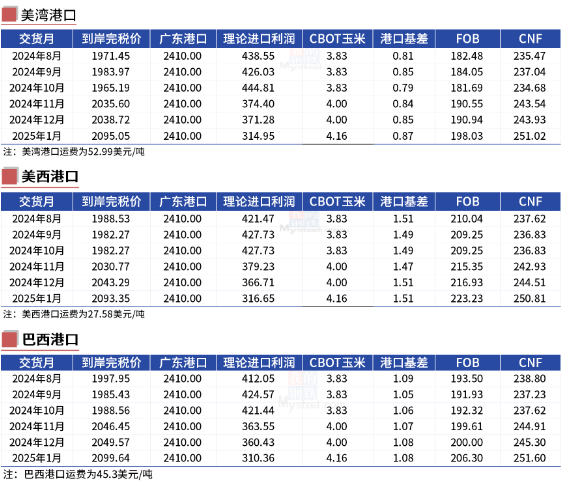

进口成本:美湾玉米远月进口略有优势

截至8月2日,下半年我国配额内进口巴西玉米8月船期到港成本在1997元/吨左右,美湾玉米8月船期到港成本1971元/吨左右;美西玉米8月船期到港成本1988元/吨左右;蛇口港散粮成交价为2410元/吨,美湾玉米远月进口略有优势。

数据来源:我的钢铁、紫金天风期货研究所

数据来源:我的钢铁、紫金天风期货研究所

国内供需情况

关注东北东部渍涝风险

截止8月2日当周,新疆大部、黄淮东南部、江淮、江南东部等地出现5-7天日最高气温≥35℃高温天气;其余大部地区平均气温接近常年同期;东北地区大部、华北、黄淮东北部、华南、西南地区东部和南部等地降水量有50-250毫米,上述大部地区降水量较常年同期偏多1-4倍。上周东北地区大部热量条件较好,利于玉米等作物生长;中部和南部7月28日、30-31日出现大到暴雨,降水落区重叠,部分农田遭受渍涝灾害,影响春玉米抽雄吐丝。

预计未来10天,东北地区、华北、黄淮等地降水量有40-80毫米、部分地区有100-150毫米,降水利于土壤增墒,对作物健壮生长有利;吉林东南部、辽宁东部等地降水与前期农田渍涝区域重叠,不利旱地作物根系生长,降水偏多易导致玉米病害,不利于玉米生长发育。

]article_adlist-->

]article_adlist-->

数据来源:中央气象台、紫金天风期货研究所

数据来源:中央气象台、紫金天风期货研究所

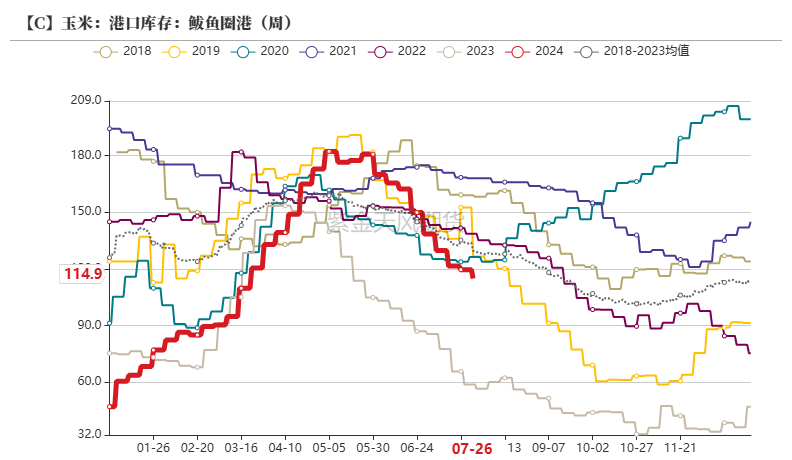

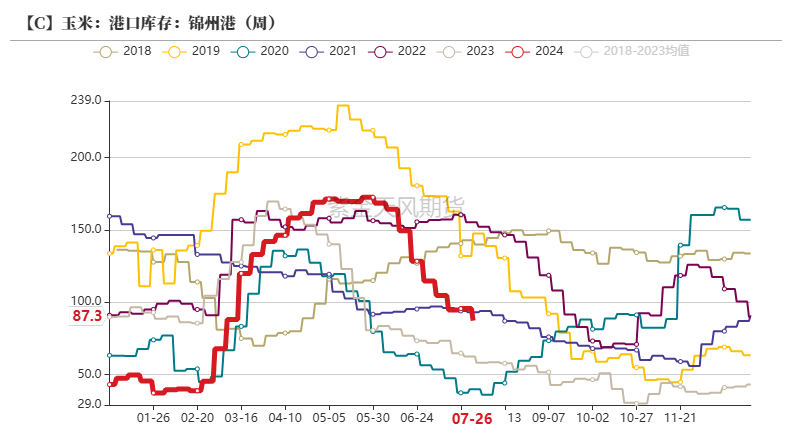

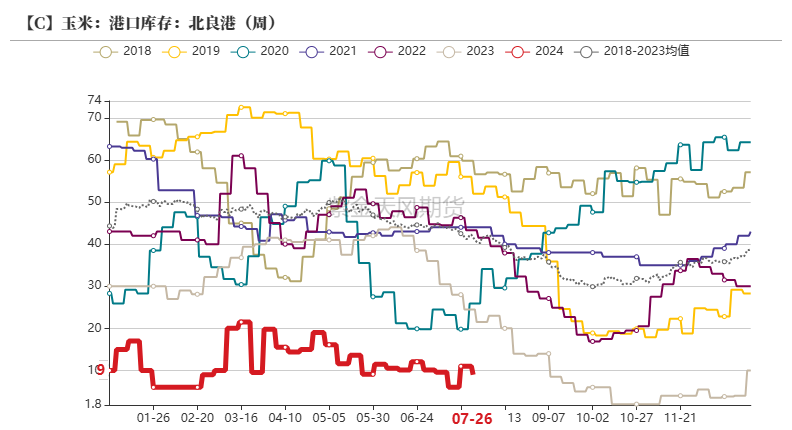

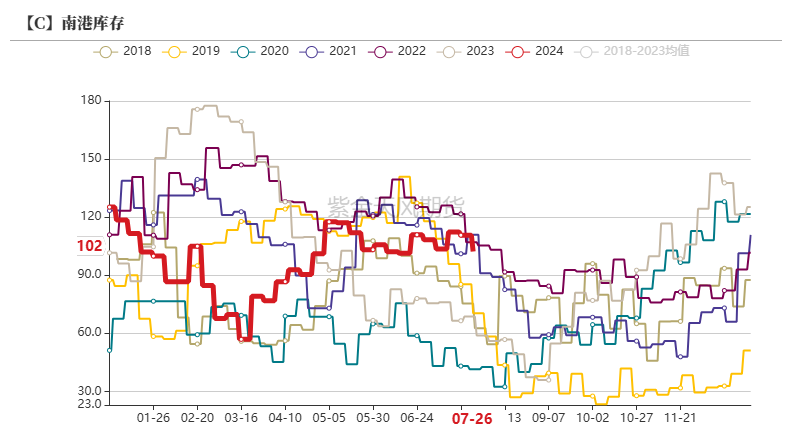

港口库存:北港库存环比下降

截止8月2日当周,北方四港玉米库存共计215.2万吨,周环比减少18.0万吨。

上周港口玉米价格震荡下跌。港口玉米购销清淡,市场观望情绪浓厚。南方采购意愿趋于谨慎,港口收购主体较少,且当前产地发往港口利润不佳,周内到港量再创新低。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

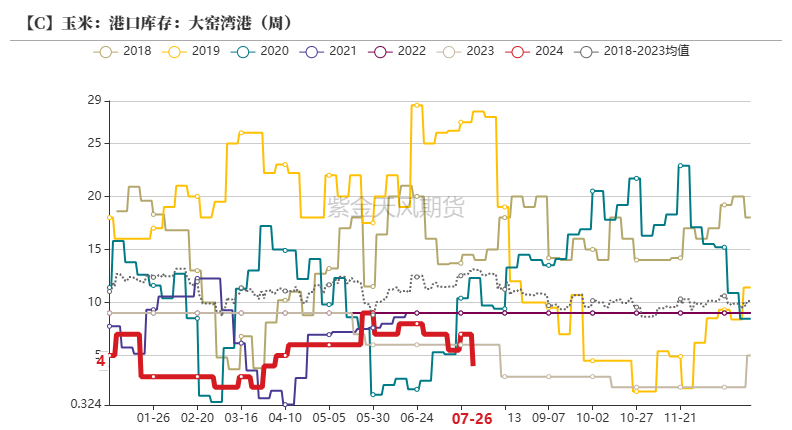

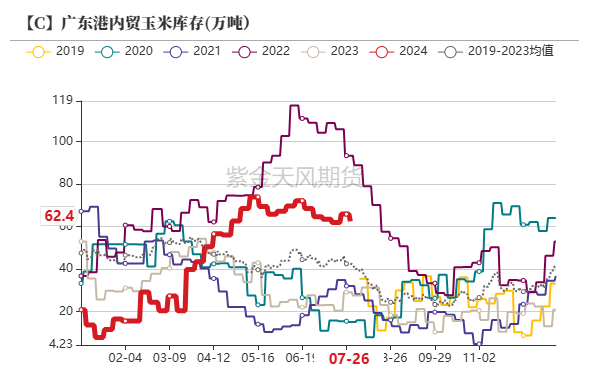

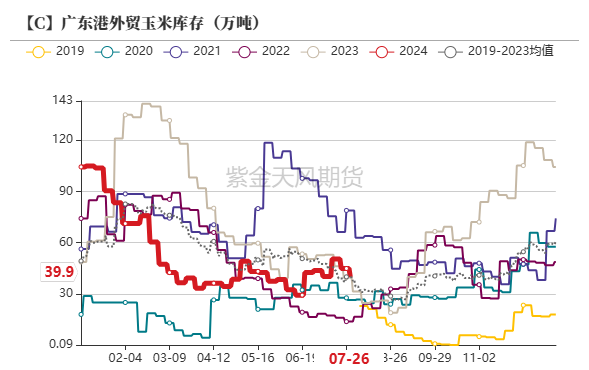

港口库存:广东港玉米库存环比减少

截至8月2日当周,广东港内外贸玉米库存共计102万吨,环比上周111万吨,减少9万吨。其中,广东港内贸玉米库存共计62.4万吨,较上周减少3.40万吨;外贸库存39.9万吨,较上周减少5.00万吨。

数据来源:我的农产品、紫金天风期货研究所

数据来源:我的农产品、紫金天风期货研究所

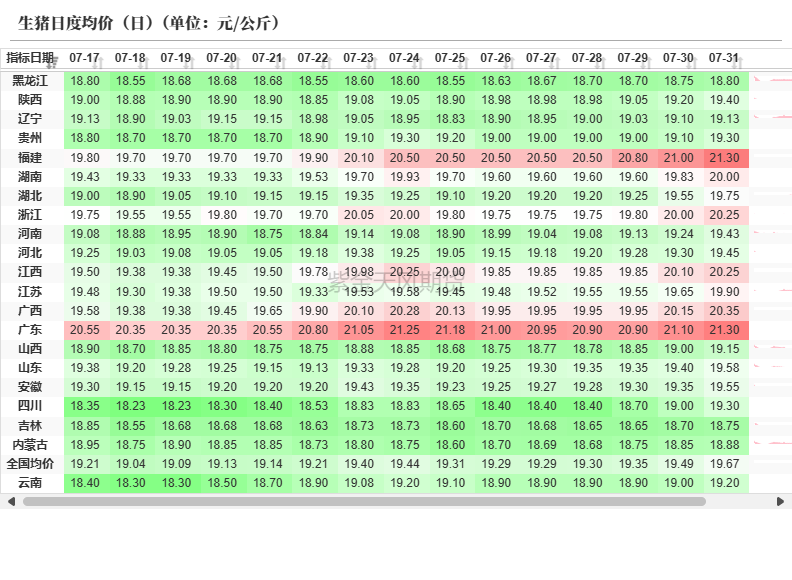

饲用需求:养殖利润仍旧较好

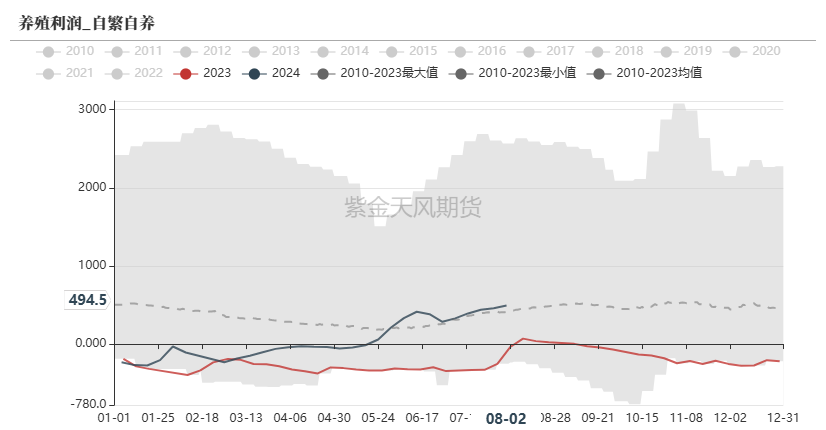

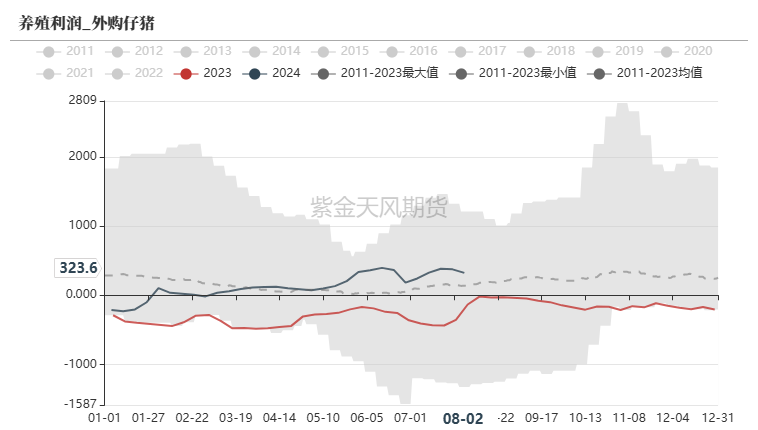

截止8月2日当周,全国生猪出栏均价在19.34元/公斤,较上周上涨0.24元/公斤,环比上涨1.26%,同比上涨17.28%。养殖利润方面,自繁自养养殖利润为494.50元/头,外购仔猪利润323.61元/头,养殖利润仍旧较好。

上周猪价震荡上行,市场情绪表现坚挺。供应端,肥猪价格高位,养殖户持续压栏增重,社会场少量供应大体重猪源为主。规模场看,养殖企业控重出猪节奏延续,部分受高温影响体重小幅调整,但整体变化有限;需求端,本周屠宰企业产品走货快慢不一,厂家开工有增有涨,整体较上周稍有回升。随着鲜冻价差逐渐扩大,冻品需求有所好转,屠宰企业积极出库。预计下周市场供需表现平稳,猪价或延续窄幅调整,小幅偏强运行。

数据来源:我的钢铁、紫金天风期货研究所

数据来源:我的钢铁、紫金天风期货研究所

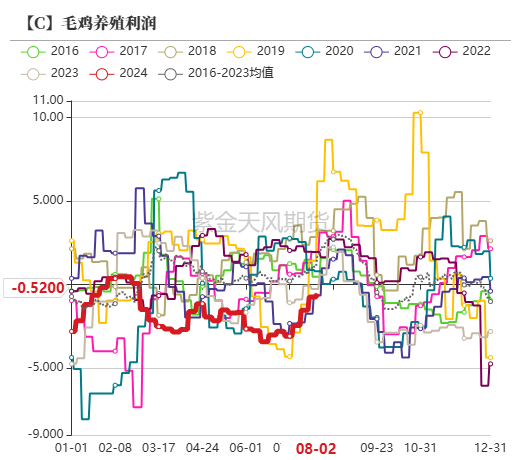

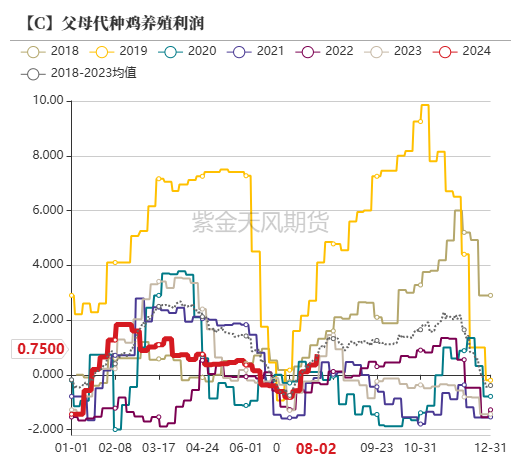

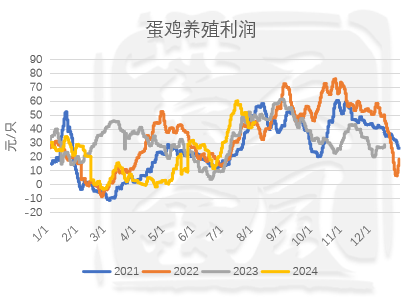

饲用需求:禽类养殖利润情况

截止8月2日当周,毛鸡周度养殖利润-0.52元/只,上周-0.74元/只,较上周上涨0.22元/只。父母代种鸡周度养殖利润0.75元/只,上周0.36元/只,较上周增加0.39元/只。蛋鸡周度养殖利润为44.7元/只,较上周下降0.02元/只。

上周,肉鸡养殖利润稍有回升。主因是毛鸡价格涨至高位持稳,叠加鸡苗成本下降0.23元/羽,养殖端处于相对较好的盈利。蛋鸡方面,上周蛋价震荡偏强,周初蛋价阶段性触底,低价刺激终端市场流通加快,各环节库存压力得到缓解。不过受湿热天气制约,经销商采购仍谨慎,周内蛋价震荡上行。本周鸡蛋周均价环比下跌,故养殖利润同步减少。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

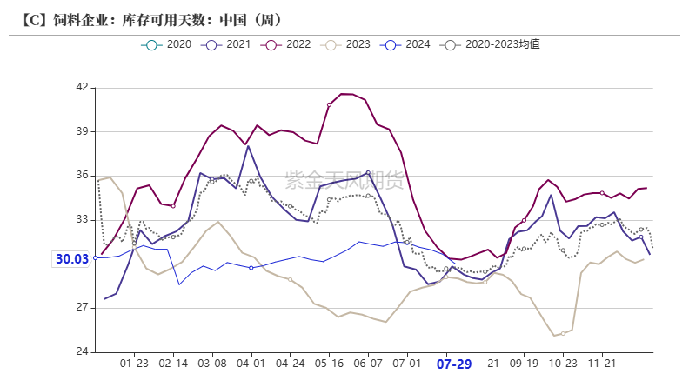

饲料企业库存:库存天数环比下降

截止8月2日当周,样本饲料企业玉米平均库存30.03天,环比减少0.63天,环比下降2.08%,同比增加3.47%。

数据来源:我的农产品、紫金天风期货研究所

数据来源:我的农产品、紫金天风期货研究所

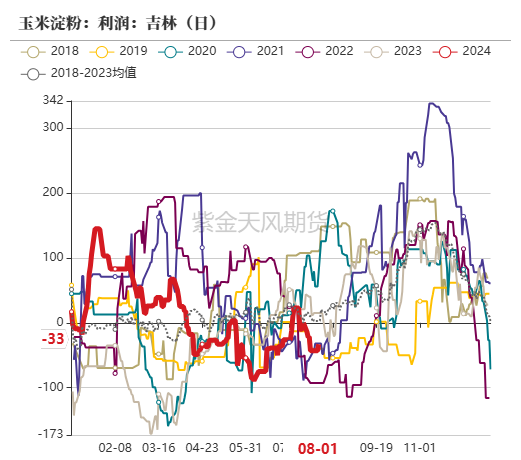

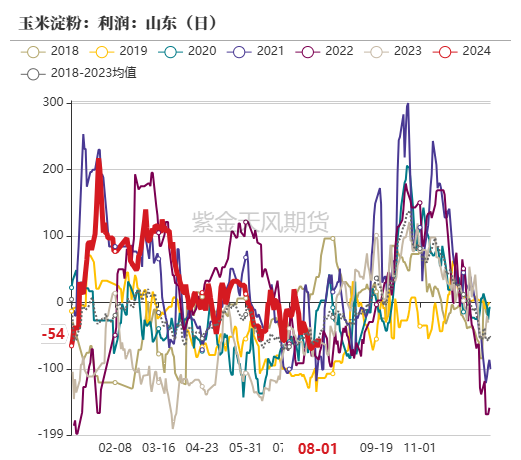

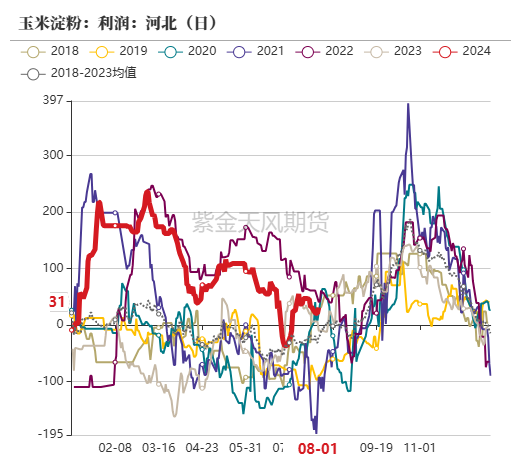

工业需求:玉米淀粉企业加工利润情况

截止8月2日当周,吉林玉米淀粉深加工利润为-33元/吨,较上周上涨10元/吨,山东玉米淀粉深加工利润为-54元/吨,较上周上涨15元/吨;黑龙江玉米淀粉深加工利润为-121元/吨,较上周上涨10元/吨。河北玉米淀粉深加工利润为31元/吨,较上周下降1元/吨。

整体来看,全国主产区加工利润依旧不佳。原因在于除河北地区玉米原料价格偏低之外,其余地区成本端均保高位震荡,加之上周玉米淀粉与副产品价格偏弱,淀粉企业亏损加剧。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

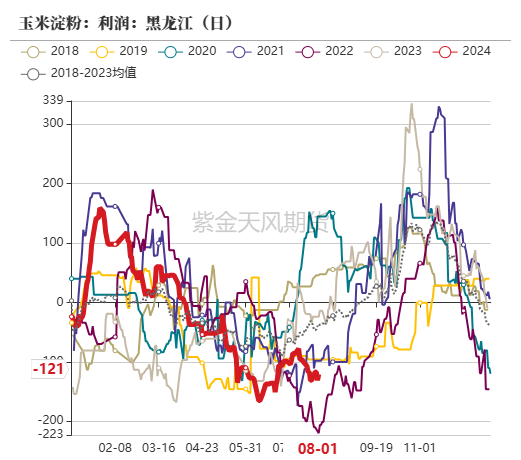

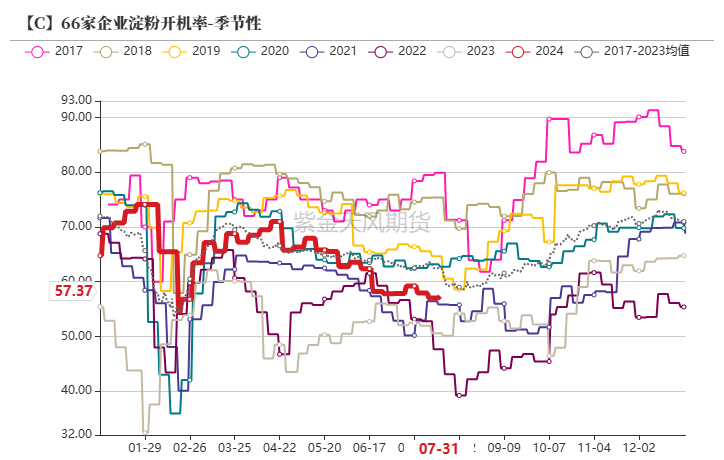

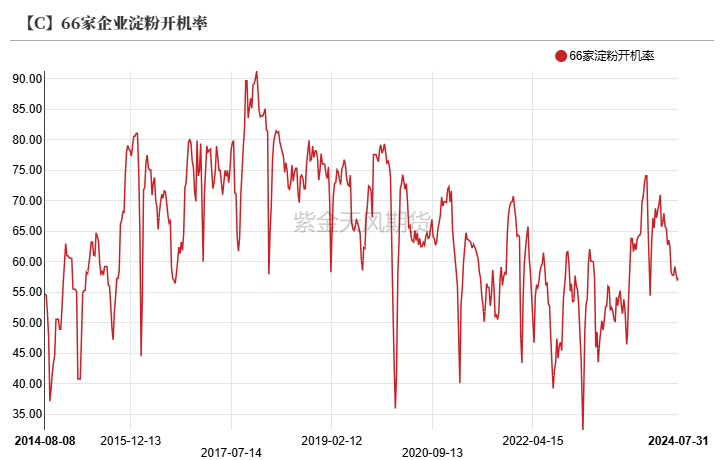

工业需求:深加工企业开机率环比小幅上升

截止8月2日当周,66家企业淀粉开机率为57.37%,较上周升高0.34%。

玉米淀粉上周行业开机变化不大,企业季节性检修仍在持续,行业开机中位偏低运行。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

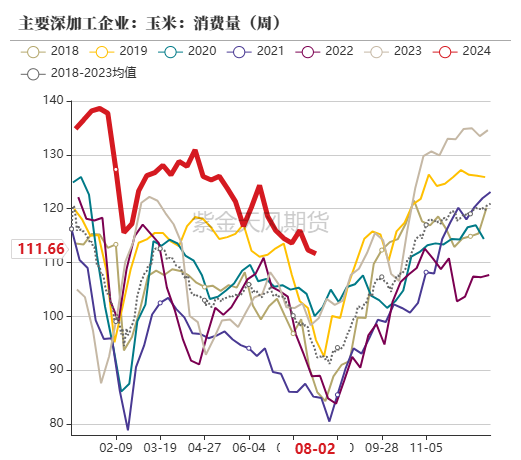

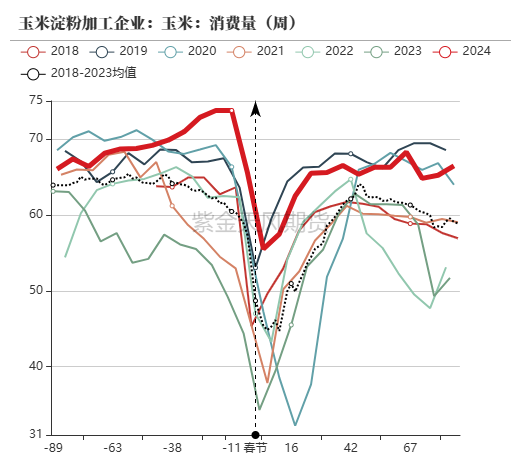

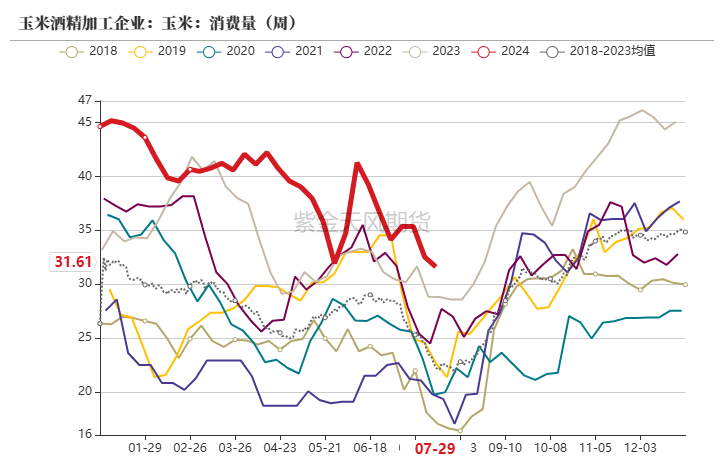

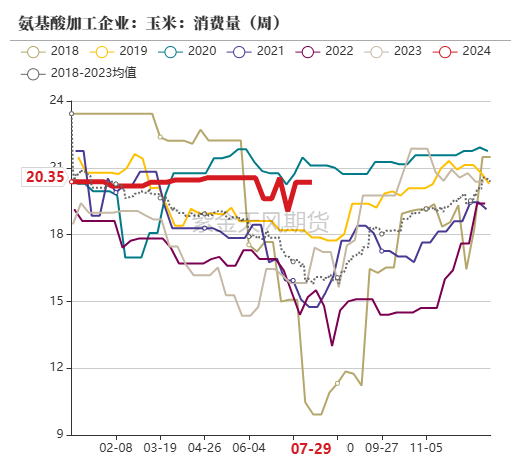

工业需求:深加工企业消费量环比减少

截止8月2日当周,全国126家主要玉米深加工企业共消耗玉米111.66万吨,环比上周减少0.69万吨。其中,玉米淀粉加工企业消耗玉米59.7万吨,环比上周增加0.23万吨;氨基酸企业消耗20.35万吨,环比上周持平;酒精企业消耗31.61万吨,环比上周减少0.93万吨。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

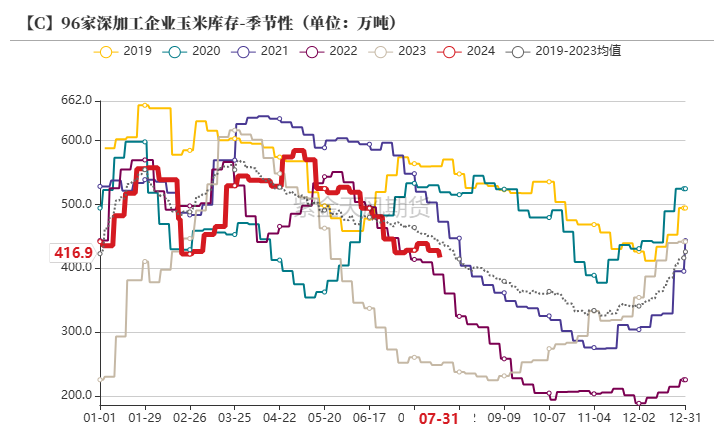

工业需求:深加工企业玉米库存环比下降

截止8月2日当周,96家深加工企业玉米库存量量416.9万吨,较上周下降2.41%。

上周深加工企业玉米库存继续下降。东北深加工企业合同订单相对充裕,以合同粮到货为主,到货量尚可,库存水平窄幅下调。华北地区看跌情绪逐渐积累,贸易商出货意愿尚可,企业库存较去年同期偏高,控制采购节奏,库存水平继续下降。

数据来源:我的钢铁、紫金天风期货研究所

数据来源:我的钢铁、紫金天风期货研究所

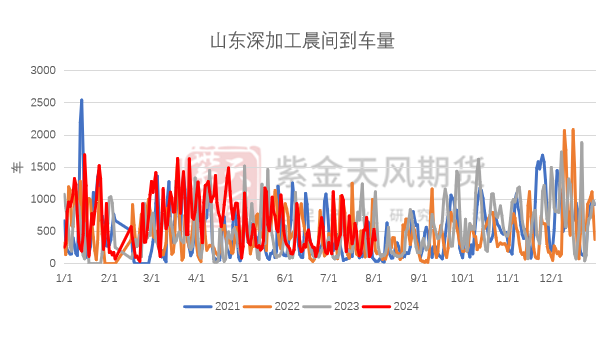

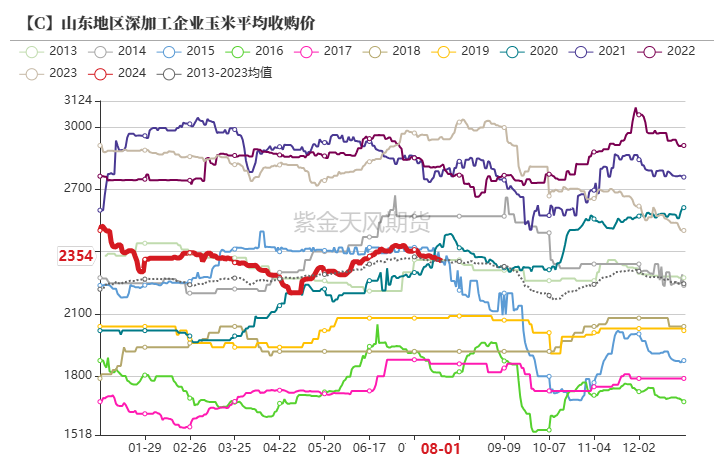

工业需求:下游深加工晨间到车量环比下降

截止8月2日当周,山东深加工到车量累计1540辆,环比上周1670辆,减少130辆,降幅7.78%。

上周深加工门前到车数量环比减少,原因在于基层余粮持续消耗,深加工企业收购价格持续回落,加之上周华北地区频繁降雨,一定程度上影响了到车数量。后续重点关注深加工企业利润变化情况和到车量情况。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

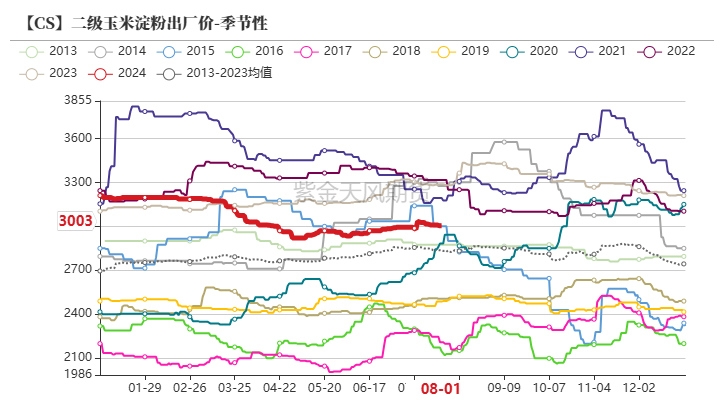

淀粉需求:玉米淀粉及副产品价格情况

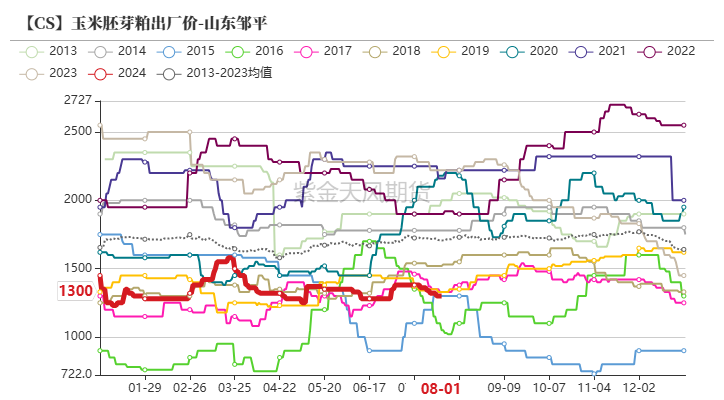

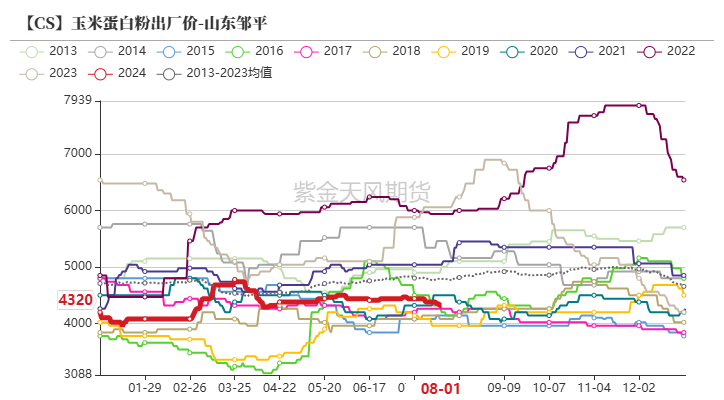

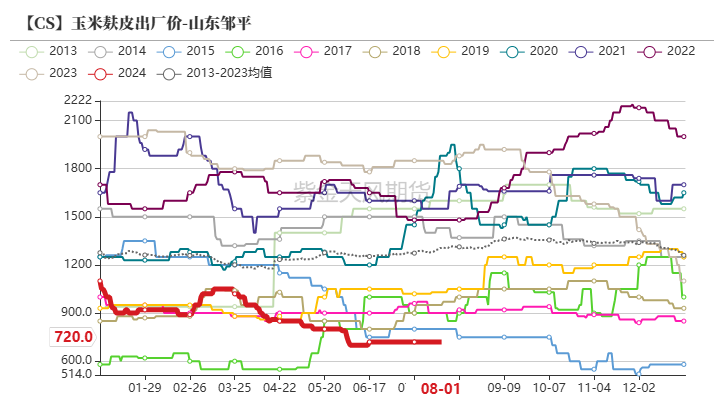

截止8月2日当周,玉米淀粉价格3003元/吨,环比下降7元/吨;玉米胚芽粕价格1300元/吨,环比下降20元/吨;玉米蛋白粉价格4320元/吨,环比下降60元/吨;玉米麸皮价格720元/吨,环比持平。

上周副产品价格趋弱调整。目前实际成交氛围偏空,受豆粕下跌及需求疲软影响,蛋白粉与之性价比仍无太大优势,饲料厂谨慎采买,同时买涨不买跌的心态,首先以库存消耗为主,短期补库需求不足,目前价格低位震荡运行。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

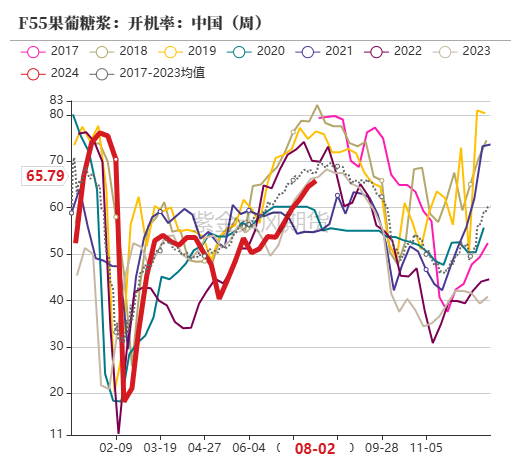

淀粉需求:玉米淀粉下游开机率情况

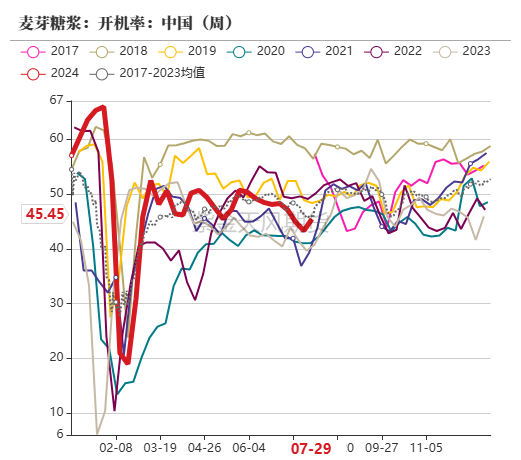

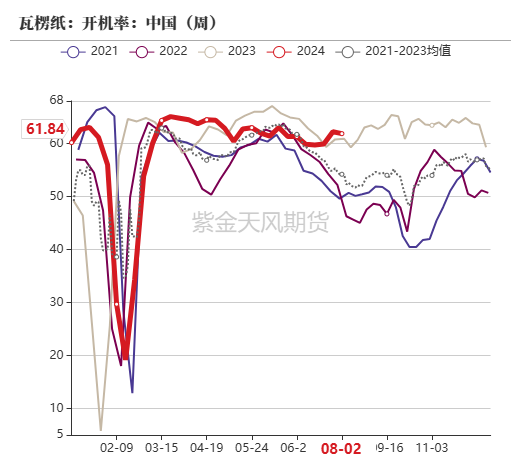

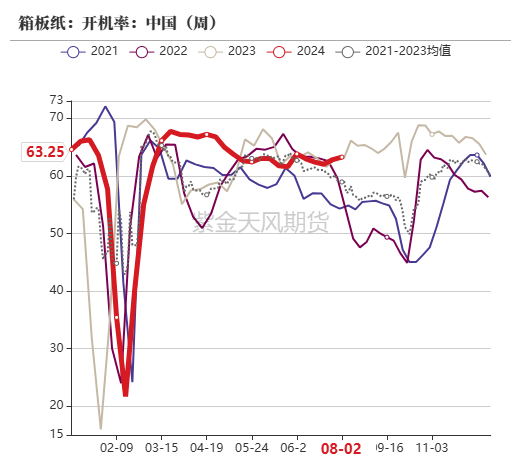

截止8月2日当周,F55果葡糖浆开机率65.79%,开工较上周增加1.34百分点,需求旺季,饮料带动部分开工,但仍难以达到去年同期水平;麦芽糖浆开工率45.45%,环比上周增加2.15个百分点,前期停机检修企业有陆续恢复生产,开工增加;瓦楞纸开工率工61.84%,环比上周降低0.35%;箱板纸开工63.25%,环比上周升高0.42%。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

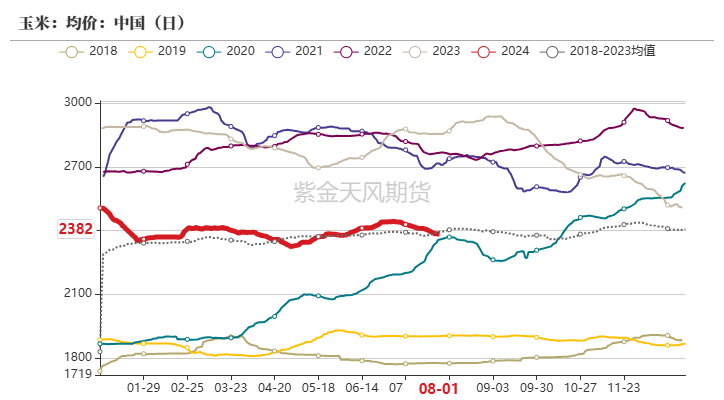

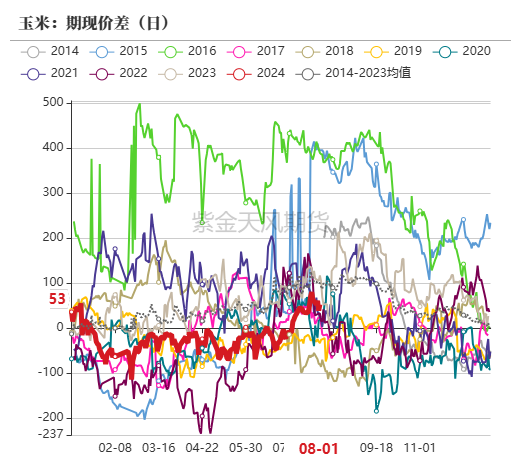

基差情况:玉米现货价格及基差走势

截至8月2日, 玉米现货平均价报2382元/吨,玉米基差报53元/吨。

基差方面,上周玉米基差震荡上行。玉米现货端价格虽有回落但幅度较小;盘面端,玉米主力合约震荡下行,周度跌幅1.53%,故基差震荡上行。预计随着玉米步入青黄不接阶段,现货价格或仍有上行预期,盘面在经历了大跌之后或有企稳预期,基差或维持震荡运行。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

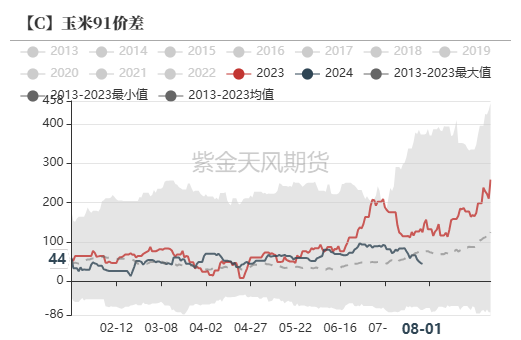

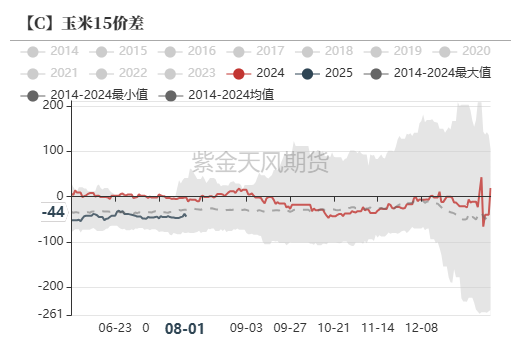

价差情况:玉米价差情况

截止8月2日当周,玉米期货价差结构为2409升水2501,2501贴水2505。

总体来看,9月为新旧玉米青黄不接时期,旧作消耗基本结束,新作尚无大规模收割上市,市场处于供应压力较小的时期,且需求也处于由清淡转向旺盛的转折时期,故9月合约价格较1月更为坚挺。且新季玉米种植意愿的改变不会很大,随着国家千亿斤粮食计划等政策出台,新季玉米产量预计仍有增产的预期,且1月份是传统卖粮高峰期,价格承压下降,故2409升水2501,2501贴水2505。随着9月玉米处于青黄不接阶段,供应压力减轻,而1月处于新作玉米供应压力高峰,在经历了前期大幅回调之后,91价差或有走扩预期。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

替代品情况:玉麦价差小幅走扩

截至8月2日,小麦市场均价2488元/吨,玉米市场均价2378元/吨,小麦玉米价差110元/吨,较上周上涨21元/吨,玉麦价差仍旧处于可以替代的价格区间,小麦替代玉米仍旧有性价比。

上周小麦市场价格区间震荡调整,市场购销谨慎。中储粮增储持续进行,提振市场购销信心,支撑市场底价。需求端依旧疲软,制粉企业刚需采购,消耗前期库存为主;饲料企业谨慎观望,收购积极性一般。供需博弈下小麦价格涨跌互现。

海关数据显示,中国6月小麦进口量为119万吨,同比增加44.4%;1-6月小麦进口量总计为928万吨,同比增加15.8%。

数据来源:紫金天风期货研究所

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

数据来源:紫金天风期货研究所

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 深圳股票配资公司