线上股票配资平台

线上股票配资平台

股票配资门户提供的服务包括但不限于以下方面:

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:紫金天风期货研究所

核心观点:中性偏空 美国天气利好产量,棉价估值中性波动。国内配额发放数量不及预期,盘面短期小幅走强,但是不改中期偏弱趋势。下游边际再次转淡,09合约持仓矛盾凸出,集中移仓导致价差偏离,预计移仓稳定后回归。

月差:中性 关注9-1反套、1-5正套。

现货:中性 交投转淡,个别贸易商成交尚可,纺企刚需补库为主,总体基差维稳,进口棉人民币货基差上涨。

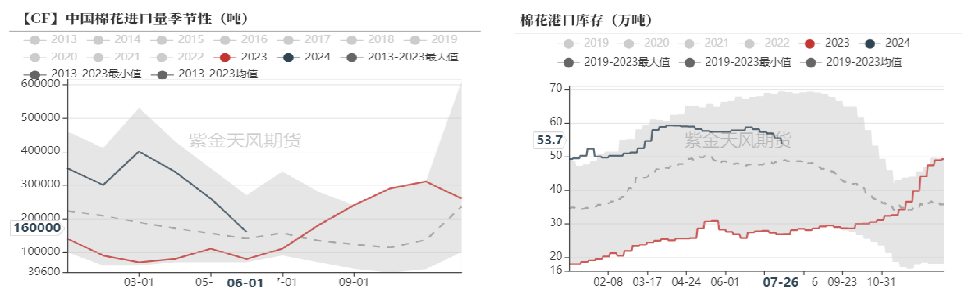

进口棉:中性偏多 内外棉进口窗口打开,但是配额数量不及预期。

进口棉纱:中性偏空 近期人民币强势升值,后续结汇成本的压缩或推动进口利润阶段性改善,预计进口棉纱后期库存继续积累。

库存:中性偏空 1)纺企原料库存下降、棉纱成品库存上升;2)织厂原料上升、坯布库存下降。成品端边际走淡。

新年度种植预期:中性 USDA7月报告,全球方面,2024/25年度产量调增,但是利空被期初库存调减抵消,贸易量调减,消费小幅调增,整体影响中性;美棉产量调增,影响偏空。

全球终端消费:偏空 美国服装及服装面料批发商库存去库,但零售商库存高位(偏空),我国棉纺出口东南亚份额上升,但是欧美日韩份额下滑(偏空)。东南亚纱线开机率上升、国内下降(偏空),内外盘纱价回落(偏空)。

宏观:中性 政治局会议总体定调延续三中全会精神内核,更加关切长期增长转型大趋势。未来国内降息节奏或阶段性放缓。

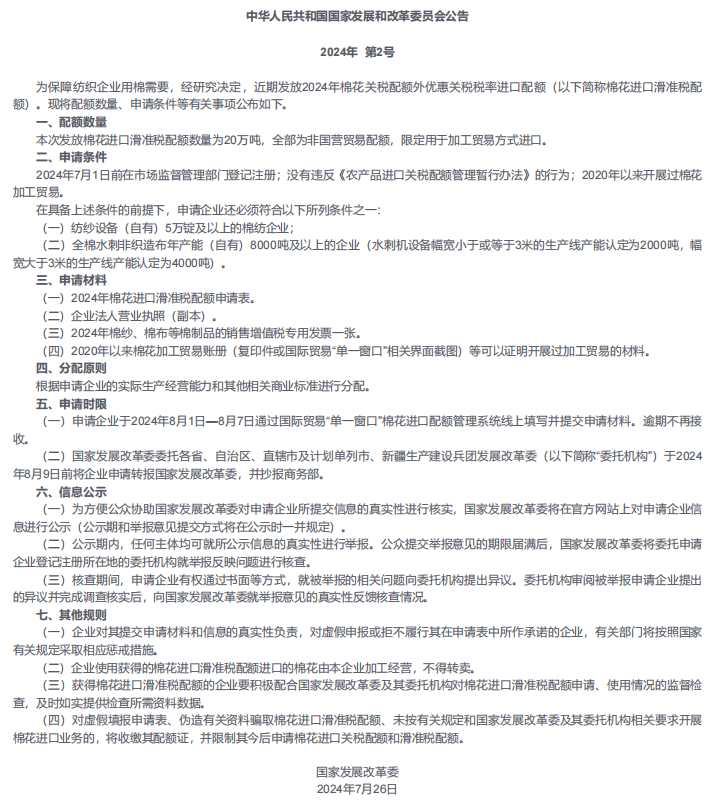

中国:配额落地,数量不及预期

配额落地不及预期,影响如何?

配额落地:仅20万吨加工贸易。不及此前预期40万吨。

形成新疆棉与进口棉双轨需求:政策希望进口棉主要维持出口订单需求,而新疆棉主要针对国内需求,并不希望在国内订单上让进口棉形成替代。

短期影响:①通关进口棉基差上涨;②由于国内疆棉供应充足、需求疲弱,疆棉基差难涨价;

长期影响:回归基本面逻辑。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

月间价差:等待9-1重回反套格局

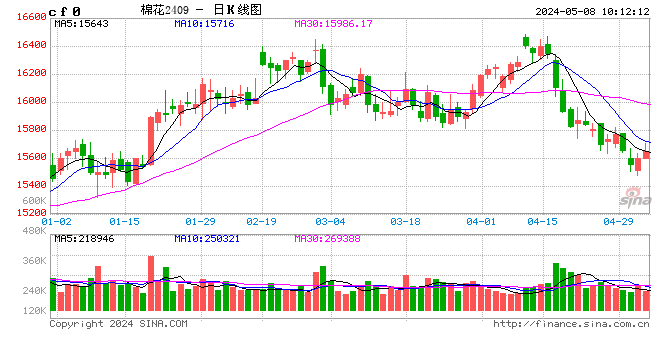

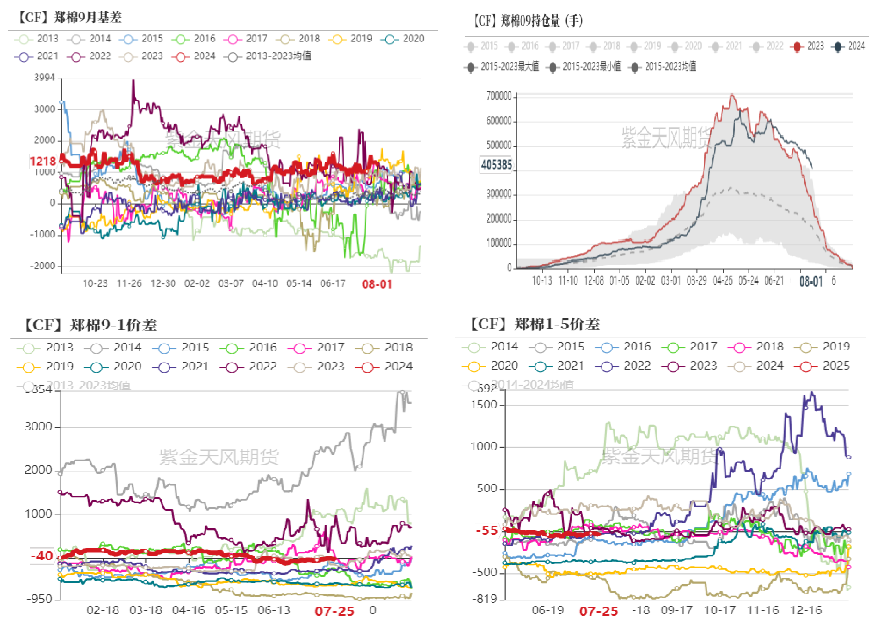

基差方面,9月基差缩窄至1218元/吨附近。

销售方面,交投维持清淡,个别棉商交投相对尚可,贸易商出货意愿较强,希望尽快资金回笼。

09合约的持仓下降,主要来自于空头带动的移仓,导致9-1走出正套行情,等待移仓结束后,大概率重回反套格局。

1-5价差在移仓带动下正套走出,预计未来正套头寸仍会有比较好的入场点。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

内外价差震荡思路对待

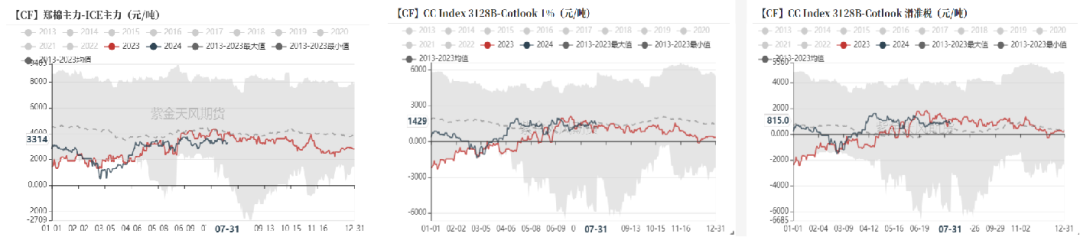

内外价差小幅缩窄至3300元/吨附近,滑准税进口利润在815元/吨。

配额价格仍然在1500-2000元/吨,配额发放量较少,仅能满足下半年加贸刚需,配额价格难以下跌。

针对内外价差,窄幅震荡为主,基本符合预期。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

棉农保本意愿强烈,但博弈仍在

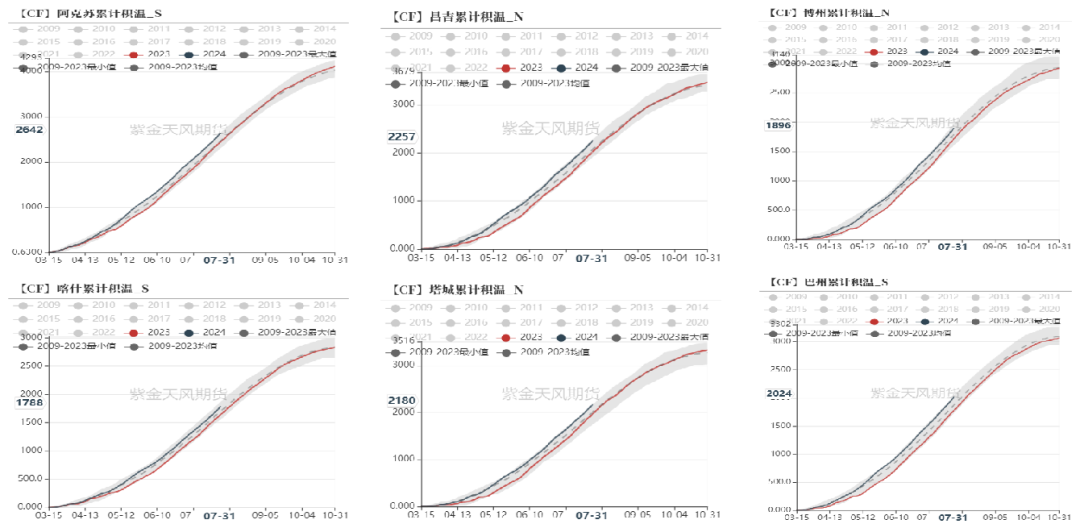

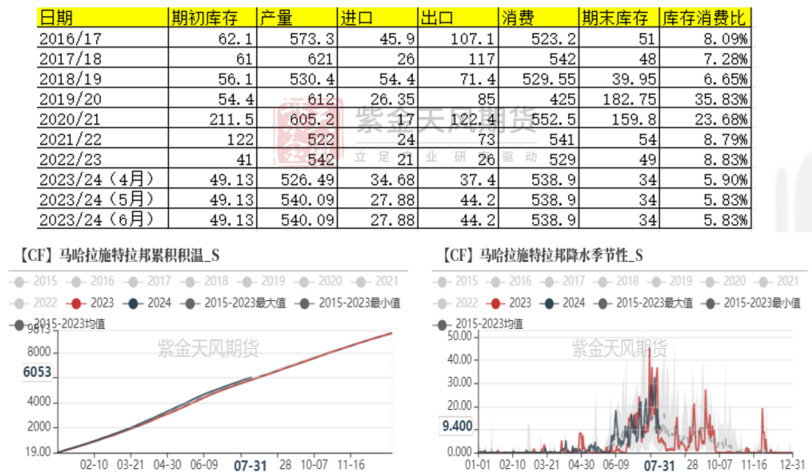

2024/25年度种植季,积温继续维持超过过去五年均值水平,高温环境下,满足滴灌用水可以缓解高温带来的影响。

预计新年度收购或提前至“十一”前启动,棉农普遍对收购预期抱保本心态,7-7.5元/公斤,但是盘面疲弱恐难达成。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

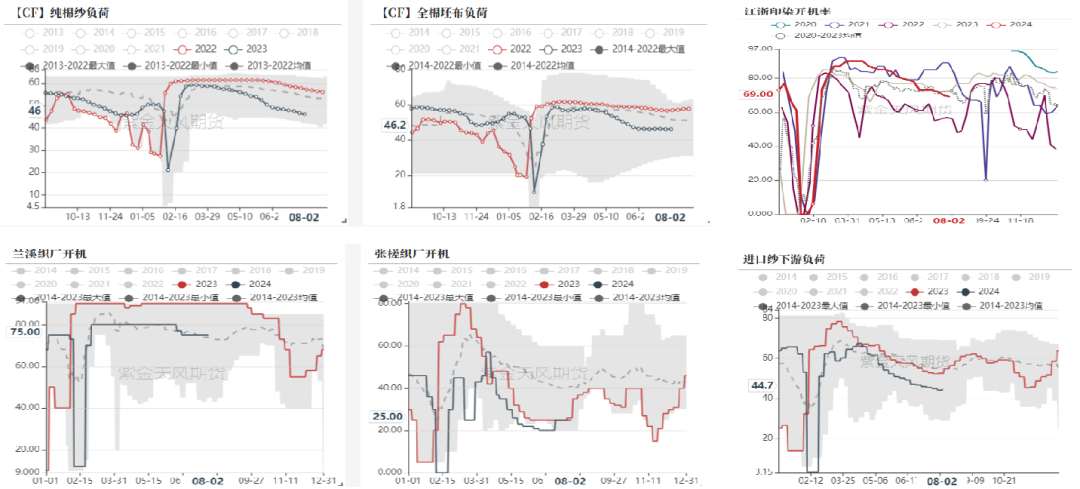

下游负荷:开机率平稳

截至8月2日,棉纱厂开机负荷为46%,继续下滑。

目前各地区织厂整体开机率平稳,目前开机水平在46.2%附近维持。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

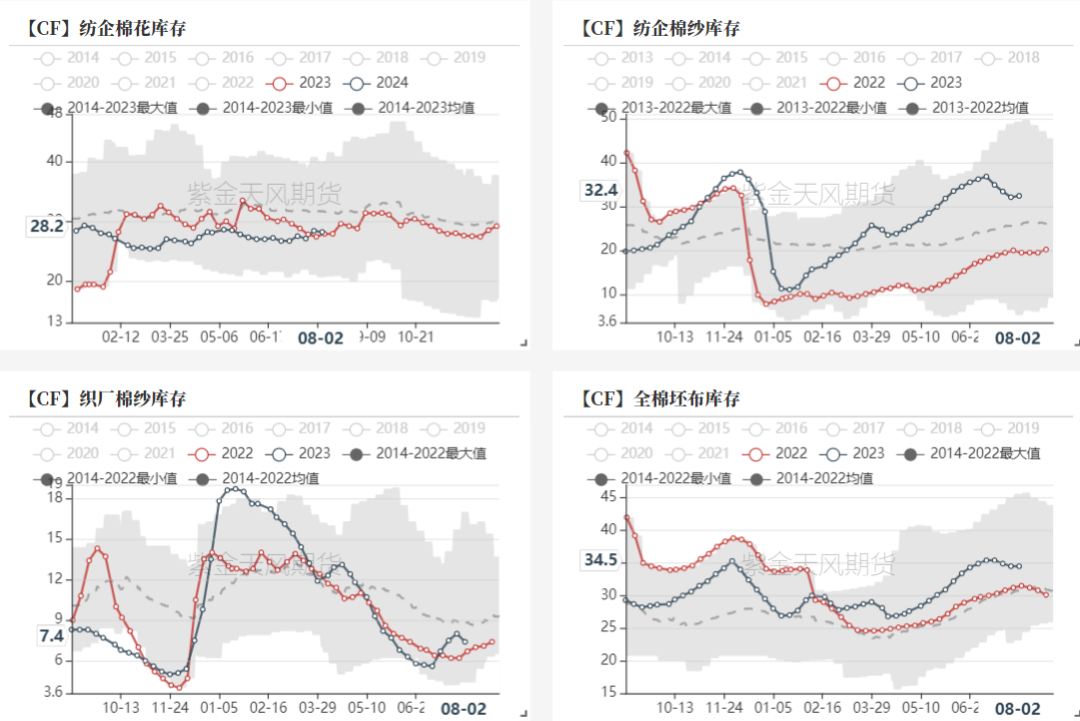

纺织产业链库存:成品去化速度放缓

截至8月2日,纺纱厂原料库存为28.2天,成品库存32.4天,纺企去库再次走缓。

织布厂棉纱库存为7.4天,织布厂全棉坯布成品库存34.5天。

目前织厂库存下降速度减缓,库存压力仍有,目前维持在34.5天左右。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

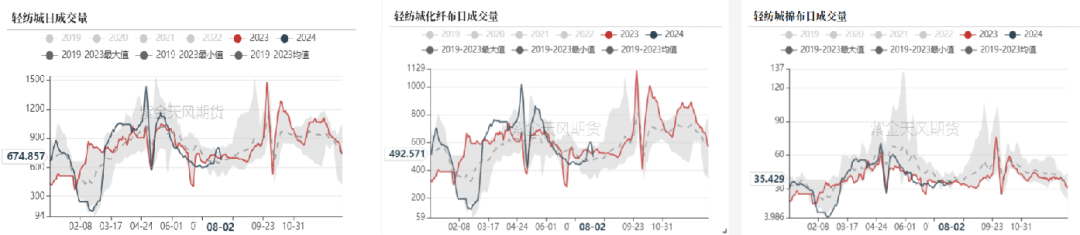

轻纺城成交情况

轻纺城成交小幅回落,高于过去五年均值水平。

全棉坯布市场维持平淡,局部打样订单仍有,价格平稳偏弱,多数织厂表示目前行情依旧没有方向,可能需要等到8月中旬订单才会逐渐增加。织厂厚型织物维持小单走货,外销为主。针织订单未有实单出现。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

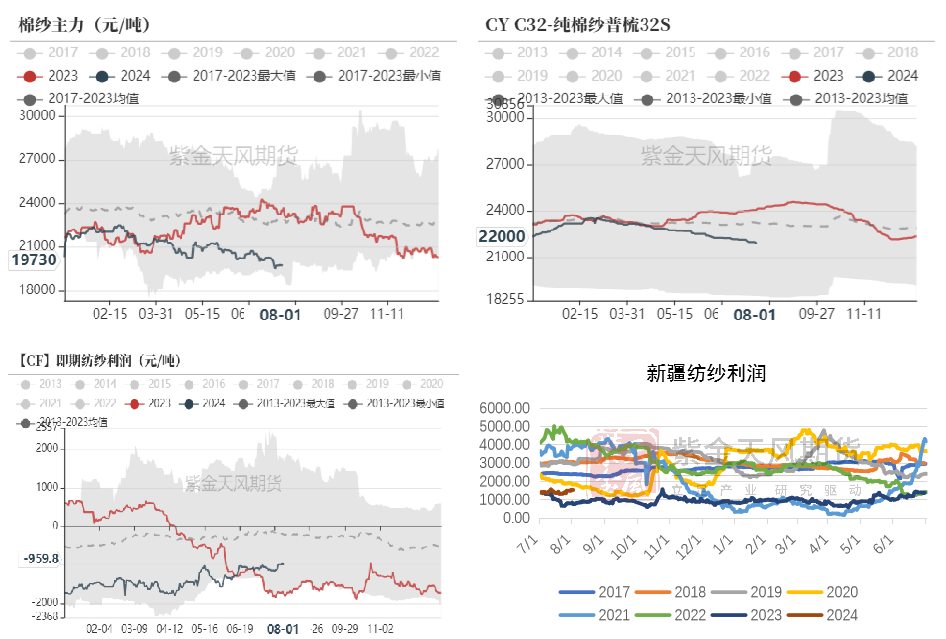

棉纱:交投清淡,纺纱亏损缩窄

纯棉纱市场整体交投仍较为清淡,大型纺企低价走货,市场观望情绪上升,棉纱成交重心继续下跌。品种表现来看,气流纺依旧32支及以下普梳品种仍相对略好,变化不大。

纺纱利润平稳,内地纺企现金流即期亏损1000元/吨以内,新疆纺纱利润在1500元/吨。

8月下旬启动补库后,预期花纱存在再次走扩可能。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

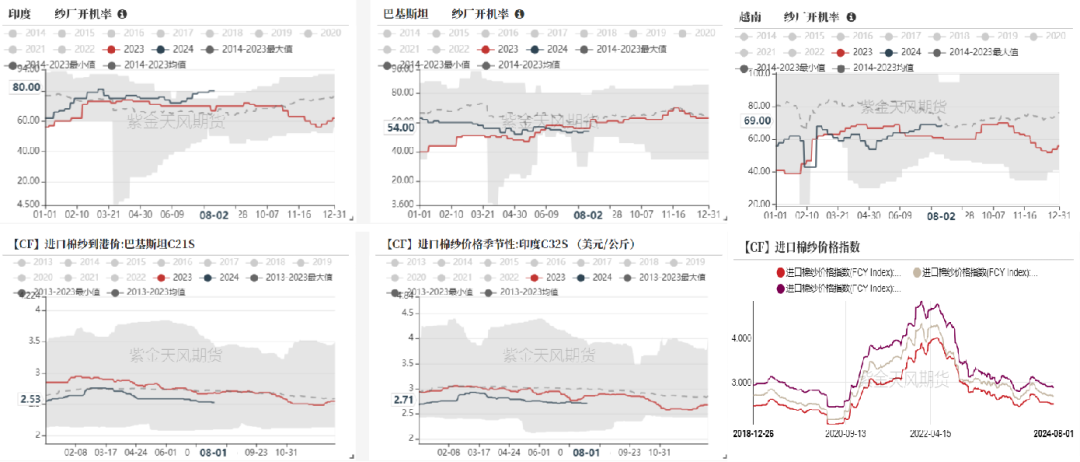

东南亚纱线情况

开机方面,越南纺企信心稍有恢复开机重心上移,印度、巴基斯坦整体开机维持。

外盘价格报价稳中偏弱为主,订货气氛偏淡,国内现货成交重心继续下移,印度低支环锭纺不时有低价抛货现象,根据品质报价。船期来看,当前越南、巴基斯坦、印度船期以8月下和9月上为主。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

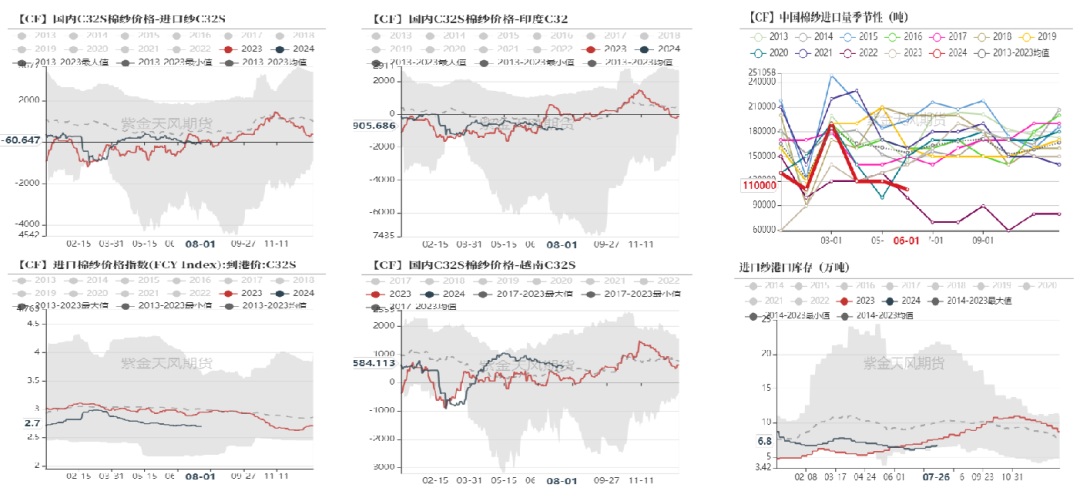

进口棉纱:常规纱受国产纱挤压明显

贸易环节目前棉纱库存整体不高,但考虑到八月通常为行情由弱转旺的月份,贸易商近期备货需求随之回暖。

近期人民币强势升值,后续结汇成本的压缩或推动进口利润阶段性改善,预计进口棉纱后期库存继续积累。

目前国产与进口棉纱的高价差仍为抑制国内扩大进口的主要因素,同时进口棉加工贸易配额发布后,溯源用纱需求将有所缓解。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

全球:美棉出口签约后移

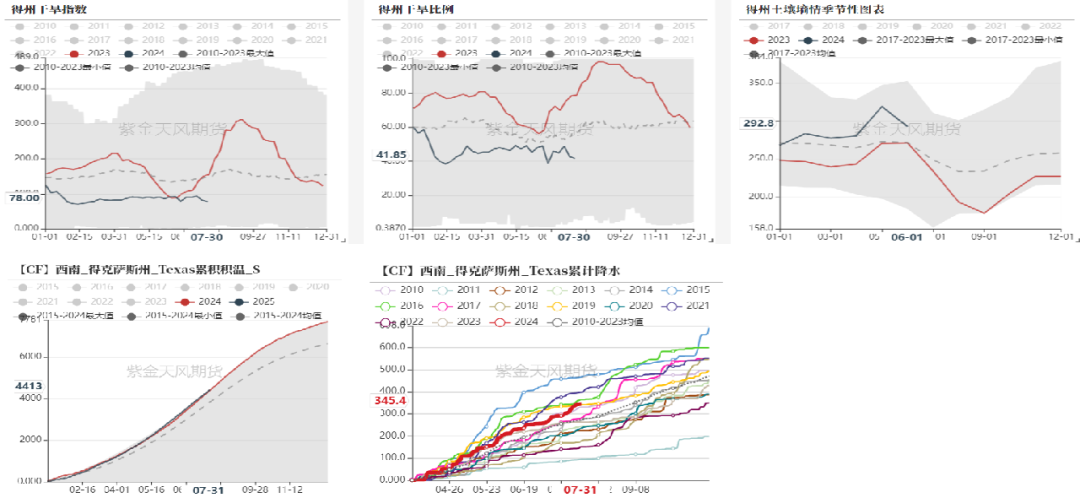

美国 - 得州干旱指数回落,天气情况良好

截止到7月30日,美棉主产区(92.8%)的干旱程度和覆盖率指数64,同比低35,环比上周降15;德克萨斯州的干旱程度和覆盖率指数为78,同比低78,环比上周降3。美棉主产区干旱指数继续大幅下探,得州地区干旱水平较去年显著降低。

得州积温、降水仍然稳定,维持2024/25美棉产量大概率能达到340万吨以上的判断,7月USDA报告维持美棉增产预期。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

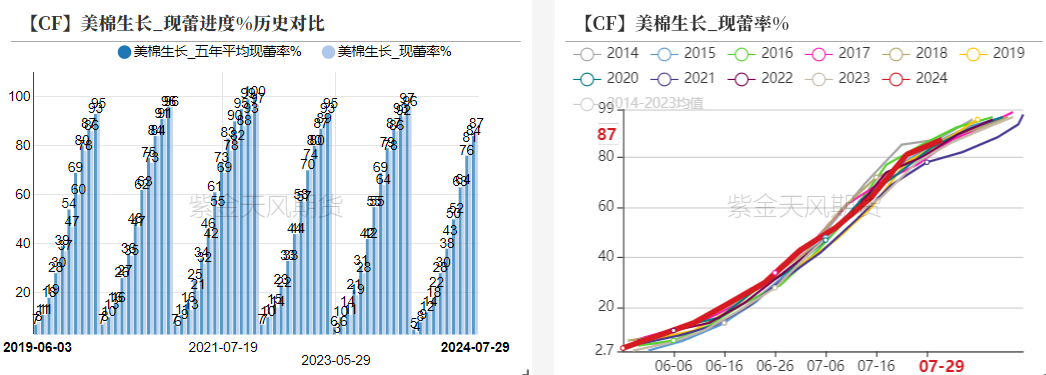

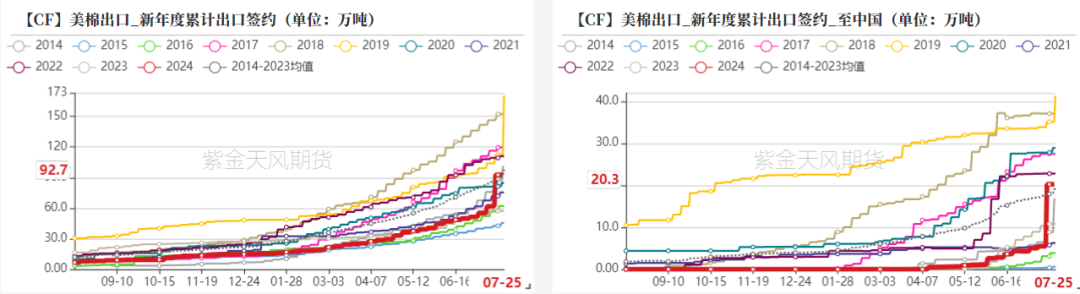

美国 - 优良率小幅下滑,整体尚可

美国农业部(USDA)在每周作物生长报告中公布称,截至2024年7月28日当周,美国棉花优良率为49%,前一周为53%,上年同期为41%.

截至当周,美国棉花结铃率为54%,上一周为42%,上年同期为44%,五年均值为46%。

截至当周,美国棉花现蕾率为87%,上一周为81%,上年同期为84%,五年均值为84%。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

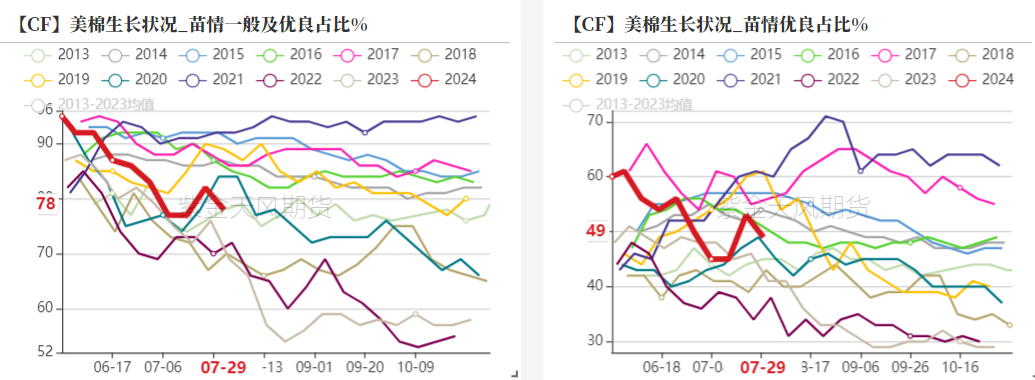

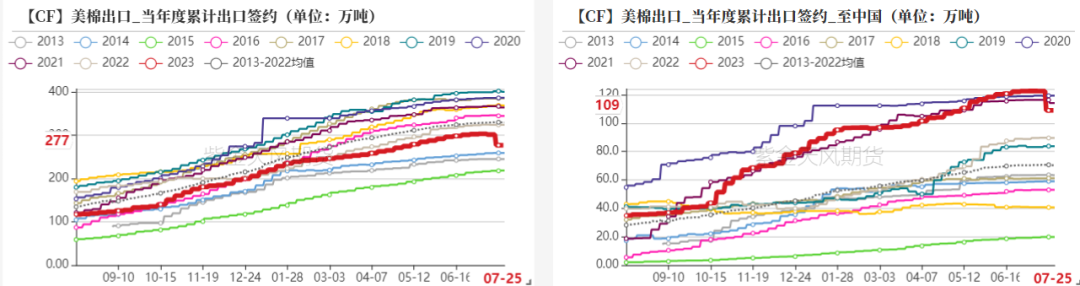

美棉出口周报:本年度签约骤减,下年度签约骤增

截止7月25日当周,2023/24美陆地棉周度取消签约24.63万吨,取消签约量骤增22.95万吨,较前四周平均水平降3645%;其中中国取消签约13.55万吨,巴基斯坦8.37万吨;(排除年度末结转的影响,本周美棉签约净增6.1万吨,环比增27%,其中中国1.2万吨,整体签约表现环比在好转)

2024/25年度美陆地棉周度签约30.75万吨,周增24.27万吨,同比增3895%;

2023/24美陆地棉周度装运3万吨,周减1%,较前四周平均水平降11%,其中中国装运0.63万吨,越南0.42万吨。

中国目前港口库存压力较大,且在没有充足配额的情况下,签约延后结转成为较为合理的选择。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

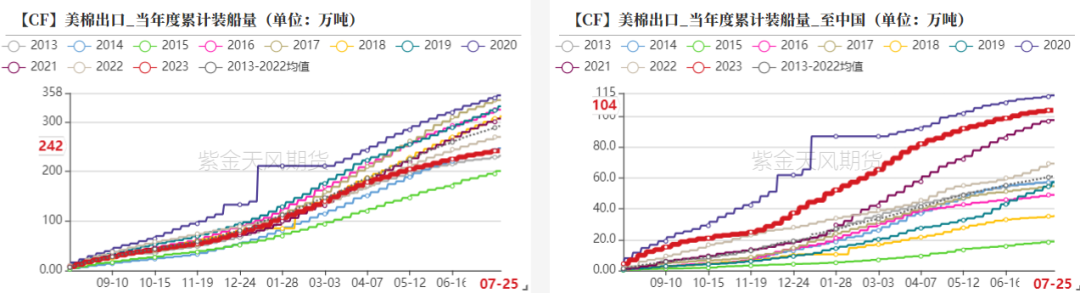

印度 - 种植进程达81%,等待最终种植面积

截至7月25日,印度全国棉花种植面积达到1053万公顷,比去年同期的1135万公顷下降了8%,按照既定目标已完成81%的种植。

印度国内市场价格有所下跌。S-6的出厂价下降了300卢比/坎帝,至57,400卢比/坎帝(约为87.4美分/磅)。旁遮普邦的J-34的报价下降了100卢比坎帝,至5,750卢比/莫德(约为83.45美分/磅)。

CAI6月数据相较5月没有变化。

数据来源:CAI USDA 紫金天风期货研究所

数据来源:CAI USDA 紫金天风期货研究所

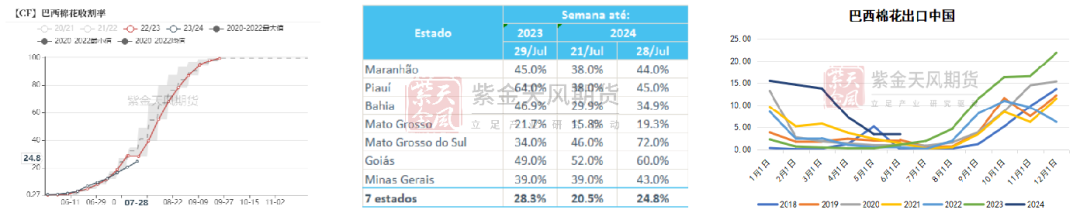

巴西 - 收割进度偏慢

截止7月28日当周,巴西(98.5%)棉花总的收割进度为24.8%,环比增加4.35个百分点,较去年同期慢3.5个百分点。

品质方面,分级结果在等级、纤维和强度方面总体上表现良好,但是目前很难看到超越上一年度的产量预期。

6月巴西出口中国3.3万吨棉花。

数据来源:紫金天风期货研究所

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

数据来源:紫金天风期货研究所

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 线上股票配资平台